文章大綱

資產報酬率(ROA) 是一種投資回報率(ROI 指標,衡量企業在其總資產中所產生的利潤。

ROA 比率通過將公司產生的利潤(淨收入)與其投入資產的資本進行比較,來顯示公司透過資產獲利表現如何。

回報越高,代表公司運用資產的生產效率越高,產生利潤效率也越高。

什麼是資產報酬率 ROA?

資產報酬率將企業的資產價值與其在一定期間內產生的利潤進行比較。

ROA 是經理人和財務分析師用來評估公司利用資源產生利潤的有效性工具。

將公司的淨利除以其資產價值,便可得出 ROA。

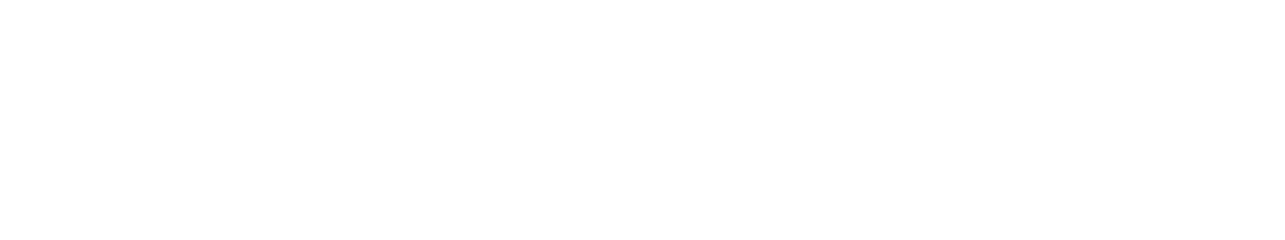

資產報酬率 ROA 公式

資產報酬率 ROA 的簡單計算公式為:ROA = 稅後損益 ÷ 平均總資產。

這個公式告訴我們,企業在運用全部資產進行生產經營活動時,每一元資產所能創造的利潤有多少。

當ROA 越高時,說明企業的資產運用效率越高,盈利能力越強。

計算 ROA 的公式如下:ROA = (淨利 / 總資產) x 100

將公司的淨利除以其總資產,然後乘以 100。

公開公司在其收益報告中報告淨利,並在其月度、季度或年度資產負債表中披露其總資產,你可以在公司的季報或年報中找到這些資料。

假設 A 公司在 2023 年報告的淨利為 250 萬元,而年末的總資產為 3850 萬元。

則 A 公司 2023 年的 ROA,需將 2,500,000 除以 38,500,000,得到 0.064935,乘以 100 並四捨五入後得到 6.49% 的 ROA。

這表示每擁有 100 元資產,A 公司能賺取 6.49 元的利潤。

ROA 數值讓投資者了解公司在將其投資轉化為淨收入方面的效率,ROA 數值越高越好,因為公司能以較小的投資賺取更多的錢,較高的 ROA 表示資產效率更高。

類似的估值概念是平均資產報酬率 (ROAA),但 ROAA 使用資產的平均值而不是當前價值,金融機構經常使用 ROAA 來評估財務表現。

💡延伸閱讀>每股盈餘(EPS)是什麼?定義與計算公式

進階 ROA 計算公式

更先進的 ROA 計算考慮到公司資產價值隨時間變化的因素。要將此因素納入計算,應使用公司在特定年度內資產的平均價值,而不是年末的總資產價值。

一旦確定了公司的平均資產價值,將淨利除以平均資產,然後乘以 100 以獲得百分比。

ROA = (淨利 / 平均資產) x 100

繼續前面的例子,將 A 公司 2023 年資產的平均價值算出來,發現其平均資產價值僅為 3350 萬元,低於年末的總價值。將公司的淨利 2,500,000 除以 33,500,000,得到 7.46% 的 ROA。此 ROA 比上例中的 6.49% 更為準確。

如何使用資產報酬率 ROA

ROA 是評估單個公司表現的有用指標。

當公司的 ROA 隨時間上升時,表明公司從其擁有的每一美元資產中擠出更多的利潤。相反,ROA 下降則表明公司進行了不良投資,花費過多,可能面臨困境。

但是,對比不同公司的 ROA 時需要非常謹慎。ROA 不適合用來比較不同規模或不同行業的公司。即使是同一行業和相同規模的公司,預期的 ROA 也可能因企業生命周期的不同階段而有所不同。

因此,最好使用 ROA 來分析單個企業隨時間的變化。繪製公司的季度或年度 ROA,可以幫助你了解其表現。ROA 上升或下降可以幫助你了解業務的長期變化。

通常,不同的行業有不同的 ROA。資本密集型行業需要大量固定資產進行運營,通常會有較低的 ROA,因為他們的大資產基數會增加公式的分母。自然,如果一家公司有大量的資產基數且收入足夠高,也可以有很高的 ROA,例如台積電的 ROA 可以到 4-6%。

ROA 多少算好?越高越好嗎?

通常 ROA 會在 5% 左右,而 20% 或更高的 ROA 則是非常高的,如果企業的 ROA 能夠穩定高於這一水平,表明該企業具備比同業更強的競爭優勢,更有效率的產生利潤。

然而,任何一家公司的 ROA 都必須在其同行業和同類公司中考量。

例如,一家資產密集型公司如製造商,可能有 6% 的 ROA,例如台積電的 ROA 約為 4 – 6%。

而一家資產輕型公司,如軟體公司,可能有 15% 以上的的 ROA,例如 AI 概念股輝達(NVDA)的 ROA 就有高達 83.37%。

如果僅根據 ROA 進行比較,你可能會覺得軟體公司更值得投資。

但不同產業,資產投入成本不同,也會對 ROA 有不同的影響,例如製造業一定要投入硬體設備,因此 ROA 通常會比不需要硬體的公司低。

如果將一家製造公司(4%)與競爭對手相比較,發現對手們的 ROA 都低於 4%,你可能會發現該製造公司比其同行表現得更好。

相反,如果將軟體公司(15%)與類似的科技公司相比較,發現大多數對手的 ROA 接近 20%,則意味著它實際上比類似公司表現得更差。

哪裡查詢台股、美股的 ROA

台股

查詢台股,可至 股市爆料同學會 搜尋股票,找到「財務分析」,找到「財務比率」,即可看到「資產報酬率」。

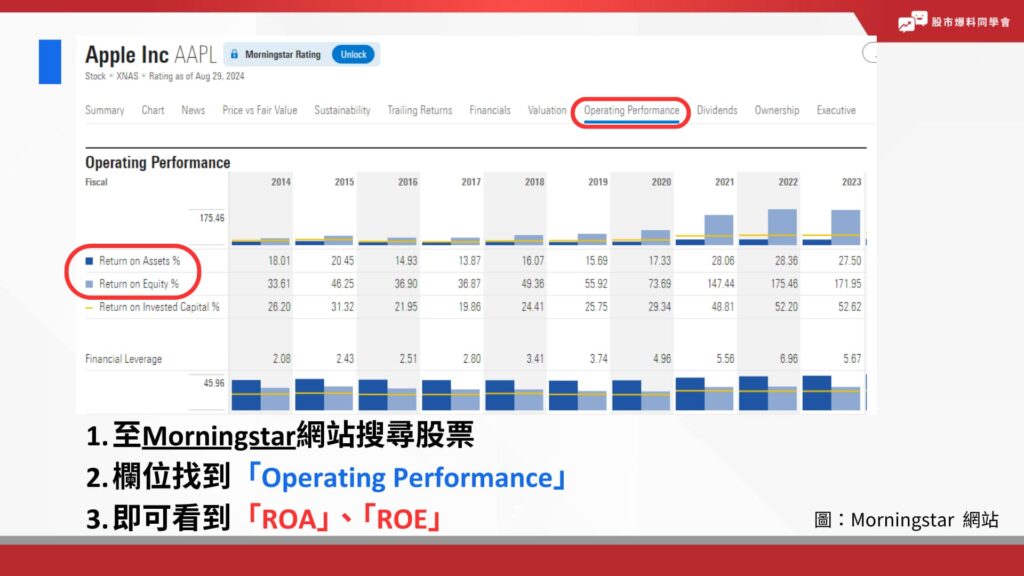

美股

查詢美股,可至 Morningstar 搜尋股票,找到「Operating Performance」,即可看到「 ROA 」與「 ROE 」

ROA 與 ROE 的比較

ROA 和股東權益報酬率 (ROE) 都衡量公司利用資源的效率。但兩者之間的一個主要區別在於它們對公司債務的處理方式。

ROA 考慮了公司的槓桿率或其負債情況,畢竟,其總資產包括為運營而借入的資金。

另一方面,ROE 僅衡量公司的股東權益回報率,不包括其負債。因此,ROA 考慮了公司的債務,而 ROE 則沒有。

公司承擔的債務越多,其 ROE 相對於 ROA 會越高,因此,隨著公司承擔更多債務,其 ROE 會高於其 ROA。

假設回報是固定的,資產現在高於股東權益,資產報酬率計算的分母較高,因為資產較高。

這意味著公司的 ROA 下降,而 ROE 保持在先前的水平。

投資者使用 ROE 來了解其在公開公司的投資效率。ROA 衡量公司資產效率,與 ROE 所得出的結論相輔相成。

ROA 的缺點

雖然 ROA 是一個有用的計算指標,但它並不是衡量公司效率和財務健康的唯一方法。

公司的 ROA 受一系列額外因素的影響,例如市場狀況和需求,以及公司所需資產的成本波動。

ROA 應與其他指標如 ROE 一起使用,以全面了解公司的整體財務狀況。

公司進行資產報酬率分析的常見原因

- 使用 ROA 確定盈利能力和效率:資產報酬率表示每 1 元資產賺取的金額。因此,ROA 值越高,企業越有利可圖且運營效率越高。

- 使用 ROA 比較公司間的表現:需要注意的是,資產報酬率不應跨行業比較。不同行業的公司在資產使用上差異很大。例如,一些行業可能需要昂貴的房地產、工廠和設備 (PP&E) 來產生收入,而其他行業則不需要這麼多資產來運營。

因此,這些公司在與不需要大量資產運營的公司相比時,自然會報告較低的資產報酬率。因此,資產報酬率應僅用於比較同一行業內的公司。

- 使用 ROA 用來衡量公司是否資產密集:

ROA 越低,公司越資產密集。例如,航空公司就是資產密集型公司。 ROA 越高,公司越資產輕型。例如,軟件公司就是資產輕型公司。

通常,資產報酬率低於 5% 被認為是資產密集型企業,而資產報酬率高於 20% 則被認為是資產輕型企業。

ROA 常見問題

什麼是資產報酬率 ROA?

資產報酬率將企業的資產價值與其在一定期間內產生的利潤進行比較。

ROA 是經理人和財務分析師用來評估公司利用資源產生利潤的有效性工具。

將公司的淨利除以其資產價值,便可得出 ROA。

ROA 多少算好?越高越好嗎?

通常 ROA 高於 5% 或是更高會被認為是好的 ROA,而 20% 或更高的 ROA 則是非常高的。

一般來說 ROA 越高,公司在產生利潤方面就越有效率,然而,任何一家公司 的 ROA 都必須在其同行業和同類公司中考量。