文章大綱

本益比 (Price-to-Earnings Ratio, 簡稱 P/E) 是投資者常用來評估股票是否值得投資的指標。

它表示投資者為獲得每一單位的收益所需支付的價格,簡單來說,就是股票的回本年限。

本益比越低,理論上表示該股票較便宜,但這並不代表低本益比就一定是好的投資。

這篇文章會詳細介紹關於本益比你要知道的所有知識,或是點這邊看更多新手股票介紹。

本益比 PE 的意思是什麼?

本益比(price-earnings ratio簡稱PE ratio)又稱市盈率,是衡量一家公司價值的方法。

本益比是公司的股價除以每股盈餘計算得出,本益比較高表示投資者預期公司未來盈利水平較高,增長水平也較強勁。

本益比對於公司與投資人來說,有不同的意義:

本益比用來看公司就是他的價值是貴還是便宜,如果本益比低代表公司的價值被低估了,可以投資。

如果本益比太高,代表現在有可能在股價的上緣,現在買可能會買貴或套牢。

本益比換成對投資人來說就是:要投資幾年才會回本。

假設每股盈餘未來都不變的情況下,本益比 5 等於你買進後五年就回本,同理本益比越高回本的時間就越長。

本益比怎麼計算?公式是什麼?

本益比的計算公式如下:

本益比 = 股票市價 ÷ 每股盈餘 (EPS)

舉例來說,假設某股票的市價為 20 元,每股盈餘為 2 元,則該股票的本益比為 10 倍。

這意味著在目前的盈利水平下,投資者需要 10 年才能回收其投資成本。

所以本益比越高的股票,回本的時間也越長,如果本益比 10 倍,也就是大家願意等 10 年回本也要買這檔股票,代表市場非常看好這家公司。

相反的,如果本益比越低,代表儘管回本的時間越短,大家還是不想買。如果一檔股票本益比只有 5,就代表儘管投資五年就回本,大家還是不想投資。

本益比的合理範圍

本益比的合理範圍通常取決於行業與市場的評價標準。

一般來說,本益比在 10 到 20 倍之間屬於合理範圍,低於 10 倍可能意味著股票被低估,而超過 20 倍則可能表示該股票被高估。

但根據不同產業會有不同的本益比區間範圍,例如較高成長性的半導體產業市場願意給的本益比較高,可以到 26.06 倍,像是傳統產業的航運業本益比則只有 9.34 倍。

可以參考證交所每月公布的【大盤、各產業類股及上市股票本益比】來比較各產業本益比。

以下舉營建股、半導體產業的本益比舉例。

營建股本益比多少才合理?

根據證交所 2024 年 8 月統計,建材營造類股票的本益比有 20.24 倍,平均殖利率有 3.54%,股價淨值比 1.93%。

營建股投資時因為其產業特性,公司通常都先借錢來蓋房子,蓋完交屋才有營收可以還掉這些「合約負債」,因此可以觀察這個值的變化。

因此如果要投資可以根據營建股產業的平均倍數 20.24 倍當作參考,若有比這個低,且評估未來發展不錯則可以考慮投資。

半導體本益比多少才合理?

根據證交所 2024 年 8 月統計,半導體類股票的本益比有 26.06 倍,平均殖利率有 1.79%,股價淨值比 5.14%。

台灣的半導體由台積電領軍,在先進製程的發展競爭力強,其他半導體設備廠也在市場有一席之地,因此半導體產業整體的本益比都會給到比較高的倍數。

因此如果要投資可以根據半導體產業平均倍數 26.06 倍當作參考,若有比這個低,且評估未來發展不錯則可以考慮投資。

本益比怎麼查詢?

現在查詢本益比都十分方便,券商的下單頁面就可以看到這些股票的基本資料,或是可以到股市爆料同學會的網頁上查詢。

以台積電(2330)舉例,要查詢台積電過去的本益比,只要:

本益比河流圖是什麼?

河流圖是將本益比視覺化後的圖表,通常左軸會是本益比倍數的區間,右軸會放股價。

使用本益比河流圖就能一眼看出現在的股價是在歷史本益比區間的哪個位置,會不會太高或太低,可以當作買賣的參考指標。

本益比河流圖的高低階會參考過去這檔股票的本益比範圍,以台積電舉例,8 倍本益比為最低階,28 倍本益比為最高一階。

通常越接近上緣,就代表可能股價短期已經在很高的位階,有可能被高估;股價在下緣則代表已經在很低的位階,股價有可能被低估。

因此要投資就可以在下緣時買進,上緣時賣出。

本益比高好還是低好?

不同的產業都有不同的本益比範圍,因此如果要用本益比來比較不同公司,要選擇同產業的標的,否則不具參考價值。

相同產業來說,本益比應該是越低越好,因為代表投資回本的時間較少,且股票估值較低,未來還有機會往上。

本益比太高的股票有可能會面臨本益比下調,造成股價下跌的風險。

如果又遇到 EPS 跟著本益比一起下調,股價就會雪崩式下跌,此現象被稱為「戴維斯雙殺」。

因為股價 = EPS * 本益比,當一個下調就會造成股價下跌,如果兩個都下調 1/2,那股價就只剩下 1/4,因此會雪崩式下跌。

如何用 EPS、本益比計算合理股價?

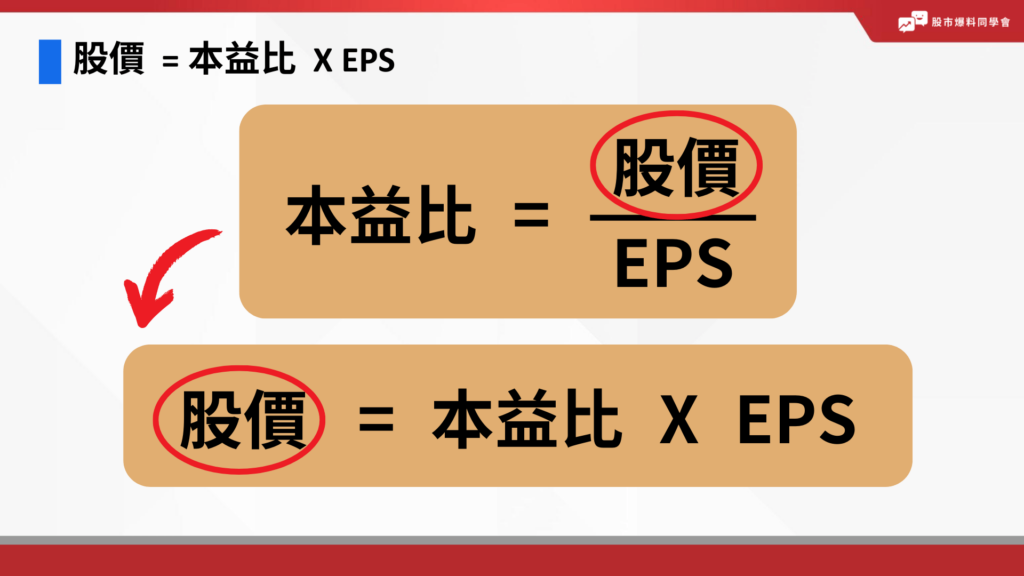

本益比的計算就是股價除以每股盈餘(EPS),因此把 EPS 丟到等式的另外一邊,股價就等於:本益比 * 每股盈餘(EPS)。

因此可以從一間公司長期的本益比上下範圍,加上未來的每股盈餘(EPS)去預估這檔股票未來的股價範圍。

舉例:A 公司歷史的本益比最高給到 15 倍,最低 10 倍,如果今天得知明年 A 公司的 EPS 為 5 元,則未來的股價有可能介在:50 元 ~ 75 元之間。

若現在股價為 45 元,則代表低估了,則可以買進布局。

預估本益比是什麼?怎麼查詢?

預估本益比就是用該公司歷史的本益比範圍去乘以未來的每股盈餘(EPS)所得,最貼近市場上的股價預估。

股價本來就是反應未來的折現機,因此預估股價時不能拿過去或是剛公布的每股盈餘,因為已知的就代表股價已經反應完。

預估的 EPS 數字或是預估股價可以自己做研究去推算,或是參考券商的研究報告,上面都會有研究員的預估值可以參考。

自己要預估的話可以用成長率估算個大概,或是實際根據上下游的產能去反推有多少獲利,再推到每股可以賺多少錢。

使用本益比的注意事項

儘管本益比是評估股票的有效工具,但它並不是唯一的指標。

低本益比的股票可能是因為公司未來的成長潛力不被看好,或是面臨重大風險。

此外,不同行業的本益比標準也有所不同,高成長行業如科技業通常擁有較高的本益比。

還有若公司每股盈餘為負值,代表公司沒有賺錢反而虧錢時,這時候也沒辦法用本益比去估值。

席勒本益比是什麼?

席勒本益比(Shiller PE Ratio)也稱 PE10 是一種本益比的進階版本,由勞勃.席勒 (Robert Shiller) 提出,改良了本益比的缺點並納入了景氣循環週期中不同時期的變化。

標準本益比公式可能會受到公司盈利表現的短期變化影響,有些甚至與基本面無關,反而是與影響市場的經濟事件有關,例如在經濟擴張期間,利潤大幅上升,但在經濟衰退期間,利潤暴跌。

由於股市容易受到景氣循環影響,可能有高低基期,使得只看短期的本益比結果不夠長遠客觀,因此席勒本益比是用通膨調整過後的 EPS 來算。

席勒本益比 = 當前股價 ÷ 過去十年經通膨調整後的 10 年平均每股盈餘(EPS)

席勒本益比席勒本益比也被稱為週期性調整本益比(Cyclically Adjusted Price-Earnings Ratio,簡稱 CAPE)或是 10 年本益比(PE10)。

本益比總結

本益比作為股票投資中的重要指標,能夠幫助投資者初步判斷一家公司股票的合理價位。

然而,在使用本益比時,應結合其他財務指標與市場分析,並且考慮公司的成長性與所處行業的特性,以做出更全面的投資決策。

希望這篇文章能幫助你更好地理解本益比的概念並將其應用於投資決策中。如需進一步了解,歡迎參考其他相關文章與資源。

本益比常見問題

本益比 PE 的意思是什麼?

本益比(price-earnings ratio簡稱PE ratio)又稱市盈率,是衡量一家公司價值的方法。

本益比是公司的股價除以每股盈餘計算得出,本益比較高表示投資者預期公司未來盈利水平較高,增長水平也較強勁。

營建股本益比多少才合理?

根據證交所 2024 年 8 月統計,建材營造類股票的本益比有 20.24 倍,平均殖利率有 3.54%,股價淨值比 1.93%。

營建股投資時因為其產業特性,公司通常都先借錢來蓋房子,蓋完交屋才有營收可以還掉這些「合約負債」,因此可以觀察這個值的變化。

因此如果要投資可以根據營建股產業的平均倍數 20.24 倍當作參考,若有比這個低,且評估未來發展不錯則可以考慮投資。