文章大綱

放空也稱為做空,是指在金融交易中先高賣再低買,通過價格下跌來獲利。

金融資產是否可以做空要看是否有該類型的工具,例如股票的融券做空就是跟券商借股票並賣出,在未來價格下跌後再買入股票還給券商,從中賺取差價。

做空提供了更多交易機會,讓投資者可以在股市下跌對沖,減少損失甚至是可以藉此獲利。

放空是什麼?

放空指的是投資人預期股價會下跌,因此先在高點賣出股票,在低點時買入平倉,並從中賺取價差獲利。

通常會出現在熊市股價下跌時對沖或是預期股價會下跌而做空獲利。

放空可以根據手段分成:融券放空、使用期貨、選擇權、CDS 等衍生性金融商品做空標的。

像是電影《大賣空(The Big Short)》中,主角 Michael Burry 用來放空次級房貸的信用違約交換(CDS)也是其中一種衍伸性金融商品,只是此工具一般人較無法買到。

空單是什麼意思?

空單是指預期價格下跌時,先在市場中賣出資產,之後要買回平倉的交易的投資策略。

這種策略的好處是能夠在市場下跌時獲利,空頭時也能夠賺錢,但同時也存在著一定的風險,列如:遇到特定事件會被軋空等。

有些人也會透過空單來避險,通過對沖來減少原本投資部位的風險。

投資人也會利用空單數量來判斷其他人對於該標的的看法,通常會看的指標有小台的散戶空單數量,或是三大法人的期貨空單數量。

或是可以到股市爆料同學會上看

不同放空商品優缺點、準備金額、風險比較

放空的方式有很多,像是:融券放空、借券放空、使用期貨、選擇權等,每項商品的特型與手續費都不同。

| 方法 | 融/借券放空 | 期貨 | 選擇權 |

|---|---|---|---|

| 優點 | 可以使用融券放空 沒有都有個股期貨的標的 | 多空都可以開,手續費較低 | 可以組合多個選擇權策略,降低風險 |

| 缺點 | 融券、借券手續費高 | 若保證金不足會被強制平倉 槓桿倍數可以較大,風險較大 | 如果站在賣方風險無限,須小心 |

| 準備金額 | 市值 90% | 原始保證金:約 13.5%~20.25% 維持保證金:以期交所規定 (各標的不同,請到期交所確認) | 權利金 / ∞ |

| 風險 | 會遇到需要強制回補的事件 | 若槓桿開太大可能會導致虧損金額放大 | 買權:付權利金 賣權:∞ |

融券放空

融券放空指的是當你想放空一個標的,但你手上沒有股票可以先賣時,就可以跟券商先融券賣股票,再融資(當沖)或融券(非當沖)買回。

當沖:融券賣,融資買回。

非當沖:融券賣,融券買回。

融券時要付的金額為股票帳面市值的 90% 做為保證金,券商會借你 10% 的資金,相當於開 1.1 倍槓桿。

借券放空

借券放空是指一般人或是法人跟別人借券的方式來放空,借券主要的成本就是借券的利率費用。

💡延伸閱讀>借券給別人風險是什麼?股票出借優缺點一次看!

期貨放空

使用期貨放空時不用考慮先有股票才可以賣出,期貨本身就是一個合約,因此可以放空或做多,而不用像股票一樣要先借到股票才可以賣。

期貨放空直接選擇要做空的商品,選好價格按下賣出即可。

價格則是做空和做多一樣,都是期貨的原始保證金的價格,約期貨價值的 13.5%~20.25%左右(浮動),即時保證金資訊可以參考台灣期貨交易所網站。

以保證金比例來算,期貨只需要現貨價值的 13.5% ~ 20.25% 左右的資金就可以買到相同市值的部位,也相當於開了 4.94 ~ 7.4 倍的槓桿。

至於期貨放空的手續費則是依期貨商而定,但期交所對期貨交易商的手續費成本為 20 元,這是他們的成本,期貨商要對客戶收多少錢則由他們自行決定。

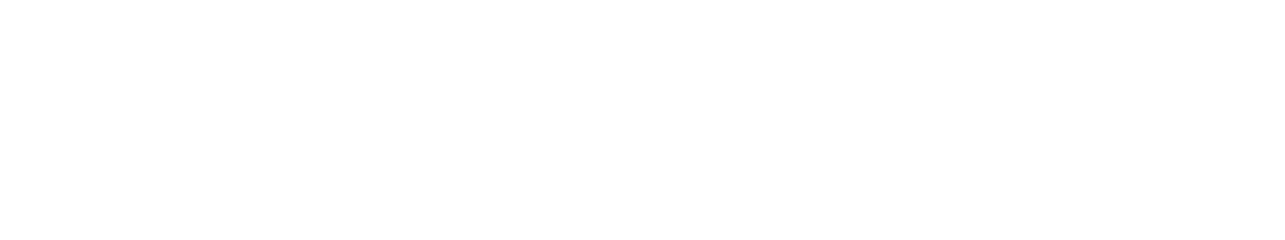

選擇權放空

使用選擇權放空可以直接開空單,而不用像股票一樣要先去借券/融券才可以做空。

選擇權放空有兩種,一種是站在買方買賣權(buy put),一種是站在賣方賣買權(sell put)。

但使用單方向的選擇權風險較高,且站在賣方風險無限但獲利有限,因此若要使用選擇權放空還是使用不同選擇權策略組合來控管風險會比較好。

放空實際下單教學(放空怎麼按?)

如果沒有做空過的讀者不知道要怎麼在券商軟體上操作的,可以看下面的步驟教學。

放空又分成當天放空就回補的「券賣資買」,或非當天回補兩種「券賣券買」,這邊的操作方式都不同!

趕快來看看「券賣資買」、「券賣券買」差在哪裡。

當天放空就回補:按「券賣資買」

如果是當天做空,當天就回補的話,就要用「融券賣出,融資買進」,口訣是「券賣資買」。

下單作空時候就是按「融券賣出」,回補的時候按「融資買進」。

非當天放空就回補:按「券賣券買」

如果是非當天做空,要隔幾天回補的話,就要用「融券賣出,融券買進」,口訣是「券賣券買」。

下單作空時要按「融券賣出」,回補的時候按「融券買進」。

放空的風險

投資人在放空時要特別注意風險,尤其是使用不同商品放空會有不同要注意的地方。

像是使用現股融券、借券放空時,要注意維持率以及強制回補的時間等因素。

常見的風險如下:

- 保證金不夠被強制平倉

- 遇到特殊事件空單強制回補(例:股東會)

無法追繳保證金

當股票的市值下跌到整個戶頭的維持率低於 130% 時,券商就會要在 T+2 日的 10 點前補充保證金至 166%。

如果在收到追繳令的 2 日內,投資人沒有進行任何動作且整戶維持率低於 130% 時,部位就會被券商強制斷頭賣出部位。

期貨追繳保證金

如果期貨帳戶虧損到低於維持保證金時,此時會被券商要求補足金額至原始保證金水位。

當帳戶的權益數金額虧損到低於原始保證金的 25%(亦即所謂風險指標低於 25%),期貨商會強制斷頭,也就是所謂的「砍倉」,不管後續是否會漲回來,你的部位就會直接賣出。

如果接到保證金追繳通知,要在下個營業日的中午 12 點前補足保證金,否則券商也會直接強制砍倉,將你的部位強制賣出。

遇到特殊事件空單強制回補(例:股東會、除權息、現金增資…)

使用融券放空時,須注意當發生股東會、除權息或現金增資等情況時,空單必須強制回補。

如果未能在最後的回補日前(包含當天)完成回補,則會觸發信用違約,證券商會在隔天以現價強制賣出股票平倉。

融券強制回補事件:

強制回補事件 | 旺季 | 融券最後回補日 |

股東會 | 5-6 月 | 停止過戶日的前 6 個營業日 |

除權息 | 7~8 月 | 停止過戶日的前 6 個營業日 (除權息交易日的前 4 個營業日) |

現金減資、增資 | X | 停止過戶日的前 6 個營業日 |

外資期貨未平倉空單口數查詢

期貨空單有多少?要怎麼看呢?

放空時也可以參考三大法人或外資的空單口數做為判斷的依據,可以觀察三大法人或外資目前的空單口數來判斷這些法人的動向。

可以直接到台灣期貨交易所查詢三大法人期貨交易資訊,裡面有外資、投信、自營商的交易口述、交易金額、未平倉口數等資訊。

或是也可以到 CMoney 股市、財經 M 平方等網站查到這些資料。

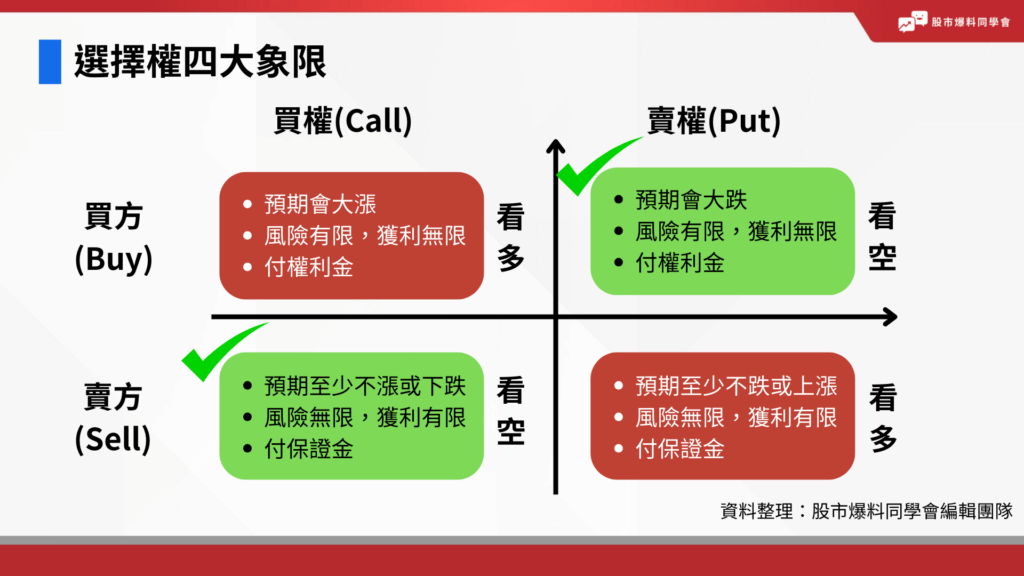

平盤下可放空規定

以台股現股來說,要在台灣證交所平盤下可放空列表中的股票才可以融券或借券放空,可以在這個表單中查詢或是券商的下單系統上都會標註「可平空」才能放空。

平盤以下不得放空(禁空令)

金管會於 2022 年 10 月 24 日實施二項措施:

一、若前一天上股票及 TDR 跌幅達 3.5% 以上,次一交易日,平盤下不得融券賣出及借券賣出。

二,針對平盤下不得融券賣出及借券賣出的標的,投資人若要做當日沖銷交易,現券賣出後股價大漲時,不得變更交易類別為融券賣出或借券賣出。

若前一天跌幅超過 3.5% 的上市櫃個股,次一營業日不可平盤下放空,但投資人若作現股當沖,平盤下仍可現股賣出,只不過是,萬一股價拉高被軋了,「不可改為融券賣出」,只能認賠、現股買回。

證交所說明,金管會此次主要是限制若前一天股票跌 3.5% 以上個股,次一交易日不可融券賣出或借券賣出,並不是針對手中有現股的投資人及要做現股當日沖銷的投資人。

因此,投資人在做現股當沖,是被禁止平盤下放空個股,如果是現股賣出,就要小心,萬一股價不跌反漲,投資人被軋了,只能認賠現股買回,否則可能要到券差平台買回,屆時相關借券費用會更高。

台股 4 次禁空令歷史

台股歷史中金管會一共發布三次俗稱「禁空令」的規範,如果上一段所說:

一、若前一天上股票及 TDR 跌幅達 3.5% 以上,次一交易日,平盤下不得融券賣出及借券賣出。

二,針對平盤下不得融券賣出及借券賣出的標的,投資人若要做當日沖銷交易,現券賣出後股價大漲時,不得變更交易類別為融券賣出或借券賣出。

這三次分別為:

- 1998 年亞洲金融風暴,台股一度跌至 6563 點,最終到 1999 年 2 月,台股交易才趨穩定。

- 2008 年發生次級房貸風暴,政府於同年 9 月 22 日宣布,150 檔個股於平盤以下禁止放空,後來到同年 10 月 1 日宣布調整限空措施,一直到 2013 年 9 月 23 日,才全面解除限空令。

- 2015 年因中國股市崩盤,台股遭受衝擊,同年 8 月 24 日金管會宣布實施限空令,到同年 9 月 21 日結束,期間近 1 個月,台股漲幅超過 1 成。

- 2020 年新冠疫情,2020年3月19日當天跌幅超過5%,實行至同年 6 月 10 日結束,台股在期間漲幅逾 3 成。

放空對於市場的影響

賣空允許投資者高賣低買從下跌市場中賺錢,那些持看跌觀點的人可以按保證金借入股票並在市場上賣出,期望將來某個時候以較低價格回購。

儘管有些人批評賣空是對市場的賭注,但許多經濟學家認為賣空能力使市場更有效率,並且可以成為一種穩定的力量。

如果一個市場沒辦法放空,只能做多時,這時候如果有不好的因素導致群眾紛紛下跌賣股票,很容易造成多殺多。

此時若有空軍在,則可以進行放空,到情緒穩定時空單的買回力道反而能夠穩定市場價格。

軋空/嘎空是什麼?

軋空指的是當股票放空的人太多,因為某些原因(股東會強制回補、強制平倉)必須買回股票而造成股價提升的狀況。

軋空出現的首要條件就是空頭部位比例要大過多頭部位。 因為當空頭部位大於多頭部位時,只要市場買入價格急速拉升,就會引發大量的空頭部位回補來助長漲勢。

這也是多空比的數據對於想要關注市場情緒發展的投資人來說,是一個必要的關注工具之一。

由於在賣空交易中,股票是按保證金賣出的,價格的相對小幅上漲可能導致更大的損失。

持有者必須以當前市場價格回購股票以平倉並避免進一步損失。如果許多人都這樣做,這種回購需求會推高股票價格,這最終可能導致軋空。

放空被軋空怎麼辦?

若遭遇當沖放空被軋空買不到股票平倉時,如果有信用戶,可以試看看改為「融券」放空,等到明天開盤時再買回。

若是沒有信用戶則可以聯繫營業員協助,改為融券放空只要準備股價 9 成的資金,再加上 1% 左右的手續費即可留倉。

看空是什麼意思?

放空的「空」,指的就是空頭市場,「看空」代表你認為價格未來會下跌,「做空」則是賭未來會下跌的交易操作。

一般來說,都是先買進再賣出,而放空則是「先賣出再買進」,當投資人看壞行情,但手上還沒有股票,所以先跟券商借股票來賣,等股價下跌後再買回股票賺價差,這就稱為「融券放空」。

放空常見問題

放空是什麼?

放空指的是投資人預期股價會下跌,因此先在高點賣出股票,在低點時買入平倉,並從中賺取價差獲利。

通常會出現在熊市股價下跌時對沖或是預期股價會下跌而做空獲利。

軋空/嘎空是什麼?

軋空指的是當股票放空的人太多,因為某些原因(股東會強制回補、強制平倉)必須買回股票而造成股價提升的狀況。

軋空出現的首要條件就是空頭部位比例要大過多頭部位。 因為當空頭部位大於多頭部位時,只要市場買入價格急速拉升,就會引發大量的空頭部位回補來助長漲勢。