文章大綱

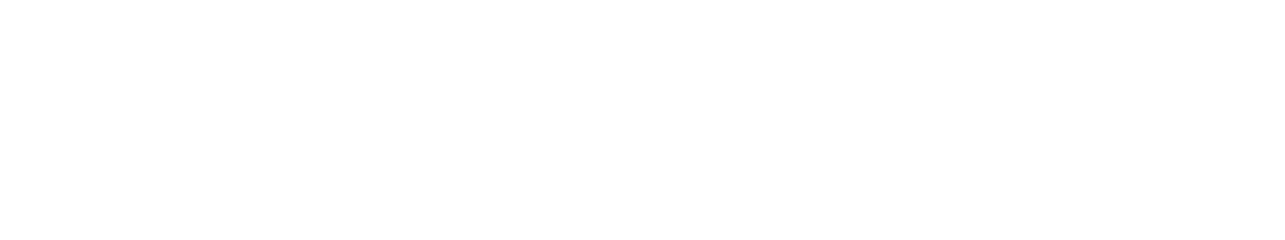

什麼是殖利率曲線倒掛?

殖利率曲線倒掛指的是美國的長天期國債利率低於短天期利率,使得兩個的殖利率曲線位置相反,稱為殖利率曲線倒掛。

當殖利率曲線倒掛時,債券期限越長殖利率反而越低,與一般情況相反。

這種現象有時被稱為負收益率曲線,已被證明是經濟衰退的其中一項指標。

殖利率曲線是一個不同期限債務證券借貸成本,一般情況下,短期證券的殖利率會低於長期證券的殖利率。

殖利率曲線倒掛的涵意

殖利率曲線圖示各種期限的類似債券的收益率,也稱為利率的期限結構。例如,美國財政部每天發布的國庫券和國債殖利率可以繪製成一條曲線。

分析師通常將殖利率曲線信號簡化為兩個期限之間的利差,這使得解釋存在某些期限倒掛的殖利率曲線更加容易。缺點是沒有普遍共識認為哪個利差是最可靠的衰退指標。

通常,殖利率曲線向上傾斜,反映出長期債務持有者承擔了更大的風險。

殖利率曲線倒掛

當長期利率下降到短期利率以下時,殖利率曲線會倒掛,表明投資者正在將資金從短期債券轉向長期債券。

這表明整體市場對近期經濟前景變得更加悲觀,這種倒掛在現代時代已被證明是相對可靠的衰退指標。

由於殖利率曲線倒掛相對罕見,但經常在經濟衰退前出現,因此通常受到金融市場參與者的密切關注。

過去,倒掛的美國國債殖利率曲線被證明是最可靠的經濟衰退領先指標之一。

代表性利差

學術研究通常關注 10 年期美國國債收益率與三個月期國庫券收益率之間的利差。

然而,市場參與者更常關注 10 年期與兩年期國債收益率之間的利差。

美聯儲主席 Jerome Powell 在 2022 年 3 月表示,他更傾向於通過關注當前三個月期國庫券殖利率與市場對 18 個月後同樣利率的定價之間的差異來評估衰退風險。

倒掛殖利率曲線的歷史範例

自 1960 年代中期出現假陽性以來,10 年期與兩年期國債利差一直是相對可靠的衰退指標。然而,這並沒有阻止許多美國經濟高級官員多年來對其預測能力的質疑。

1998 年,俄羅斯債務違約後,10 年期與兩年期利差短暫倒掛。美聯儲快速降息幫助避免了美國經濟衰退。

2006 年,該利差在一年中大部分時間倒掛。2007 年,長期國債表現優於股票。2007 年 12 月,經濟大衰退開始。

2019 年 8 月 28 日,10 年期與兩年期利差短暫為負。2020 年 2 月和 3 月,新冠疫情爆發導致美國經濟經歷了兩個月的衰退,而這在六個月前無法反映在債券價格中。

儘管殖利率曲線倒掛在近幾十年來經常出現在經濟衰退之前,但它並不直接引發經濟衰退。相反,債券價格反映了投資者對長期殖利率將下降的預期,這通常在經濟衰退中發生。

今日倒掛殖利率曲線是否預示即將到來的經濟衰退?

2022 年底,在通貨膨脹飆升的背景下,殖利率曲線再次倒掛。

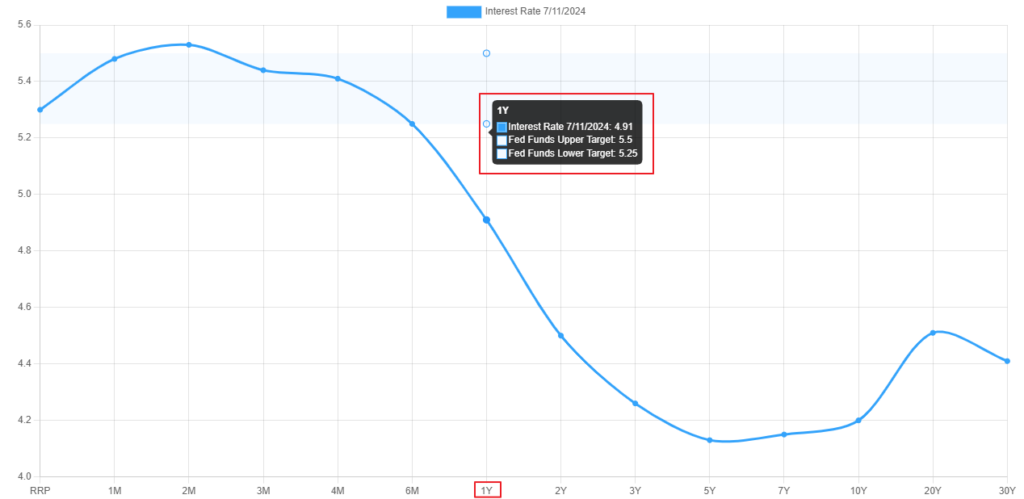

截至 2024 年 7 月 14 日,國庫券收益率如下:

- 3 個月期國庫券收益率:5.54%

- 2 年期國庫券收益率:4.5%

- 10 年期國庫券收益率:4.2%

- 30 年期國庫券收益率:4.41%

如上所示,10 年期美國國債殖利率比兩年期低 0.3 個百分點。儘管自 2022 年以來殖利率曲線倒掛有所收窄,但截至 2024 年中仍然倒掛。

殖利率曲線倒掛告訴投資者什麼?

殖利率曲線的狀態反映了投資者對經濟狀況及美聯儲是否會繼續加息的看法。

許多經濟學家認為美國經濟仍可能面臨衰退。然而,也有一些人認為 2024 年 7 月的殖利率曲線收窄顯示了不同的信號。

有些人認為,殖利率曲線可能表明投資者對於通貨膨脹已被控制充滿信心,並且正常狀態即將恢復。

什麼是殖利率曲線?

殖利率曲線是一條由相同信用質量但不同期限的債券殖利率(利率)繪製而成的線。最受關注的殖利率曲線是美國國債的殖利率曲線。

倒掛殖利率曲線能讓投資者學到什麼?

歷史上,持續倒掛的殖利率曲線通常出現在美國經濟衰退之前。

倒掛的殖利率曲線反映了投資者對經濟表現惡化導致長期利率下降的預期。

為什麼10年期與2年期利差重要?

許多投資者使用 10 年期與兩年期美國國債收益率之間的利差作為殖利率曲線的代理和相對可靠的衰退領先指標,一些美聯儲官員認為關注短期期限的利差更能預示經濟衰退的可能性。

結論

長期倒掛的殖利率曲線似乎比短期倒掛更能可靠地預示經濟衰退,不管使用哪種殖利率差異作為代理。

然而,經濟衰退相對罕見,我們沒有足夠的數據來得出確定的結論。

正如一位美聯儲研究員所說:「預測經濟衰退很難。我們經歷過的不多,也不完全了解其原因。儘管如此,我們仍在努力預測。」