文章大綱

12/18 FED 利率決策會議宣布降息,延續 2024 降息步伐,反而造成美國股市大跌?!本文將介紹降息是什麼?為什麼要降息?美國降息對股市有什麼影響?

FOMC 降息對股市影響(2024/12最新)

美國聯邦儲備委員會(Fed)於 2024 年 12 月 18 日宣布降息 0.25 個百分點,將聯邦基金利率目標區間下調至 4.25% 至 4.5%,也是自 2024 年 9 月以來的第三次降息,符合市場預期。

但是 Fed 主席在會後記者會上表示,未來進一步降息的門檻可能會更高,暗示明年將放緩降息步伐,可能僅降息兩碼,低於市場預期的四碼,造成美國股市出現大幅下跌。

道瓊工業指數下跌 1123 點,連續 10 個交易日下挫,創下 1974 年以來最長連跌紀錄;標普 500 指數跌破 6000 點,為 8 月以來最低水平;那斯達克指數下跌 3.6%,為五個月來最大跌幅。

降息是什麼意思?

降息意指中央銀行(在美國就是聯準會,FED;在台灣就是央行)降低其基準利率的行為,也是寬鬆貨幣政策的一個手段,與升息相反。

當經濟放緩或陷入衰退,降息措施能鼓勵資金投入消費或投資,刺激經濟成長;

當市場資金過熱、通膨高漲,升息可使貸款利率變高,減緩過於活絡的市場狀況。

為什麼 FED 要降息?

為什麼 FED(美國聯準會) 要降息?可能因為市場經濟疲軟、失業率上升,降息就是要降低整個金融系統內的借貸成本,刺激經濟活動。以下分為國內和國外原因。

國內原因:

- 市場經濟趨緩,企業減少投資,民眾減少消費

- 失業率上升和就業市場疲軟

- GDP 增長率比預期低,甚至陷入負增長

國外原因:

- 全球經濟疲軟

- 金融市場出現劇烈波動或危機

當美國聯準會 FED 認為經濟有可能衰退,就會進行預防性降息。

降息優點?

降息有以下 5 個優點:降低貸款利率、降低存款利率、提升市場信心和預期、促進出口,達成刺激經濟的最終目標。

1. 降低貸款利率:銀行借錢的成本下降,會降低消費者買房、買車的貸款或信用卡的利率,以及企業借錢擴展業務的成本。

2. 刺激經濟:當貸款變得更便宜時,消費者和企業會更願意借錢、花錢,且是更大額的消費,刺激經濟活動。

3. 降低存款利率:銀行降低給予存款人的利率,意味著儲蓄賬戶、定期存款等的回報率會降低,促使人們尋找其他回報更高的投資方式,例如股票或債券。

4. 提升市場信心和預期:國家降息,等於發起支撐經濟的信號,會提升企業和民眾的信心。

5. 促進出口:降息導致本國貨幣貶值,貶值導致出口商品時價格較低,在國際市場上更具價格競爭力。

降息缺點?

降息可能帶來 4 個缺點:通貨膨脹、資產泡沫、債務增加、儲蓄意願較低。

1. 通貨膨脹:過度的低利率政策可能會增加通膨壓力,而通膨上升會削弱購買力,對經濟增長產生負面影響。

2. 資產泡沫:過度的低利率政策可能導致資產價格(房地產、股票)膨脹,形成資產泡沫,增加金融市場的風險。有名的例子如 日本泡沫經濟,隨著 1990 年代初泡沫爆破,日本經濟出現大倒退,此後進入了平成經濟大蕭條時期。

3. 債務增加:消費者可能因為降息而過度貸款,增加債務負擔;一旦經濟狀況惡化,會導致債務違約風險上升。

4. 儲蓄意願較低:過度的低利率政策可能導致民眾覺得儲蓄回報不如預期,進而影響資本形成

降息的單位怎麼算?一碼?半碼?

FED 的最小單位是一碼,等於 0.25%,即 25 個基點。

台灣央行最小單位則是半碼,等於 0.125 %,即 12.5 個基點。

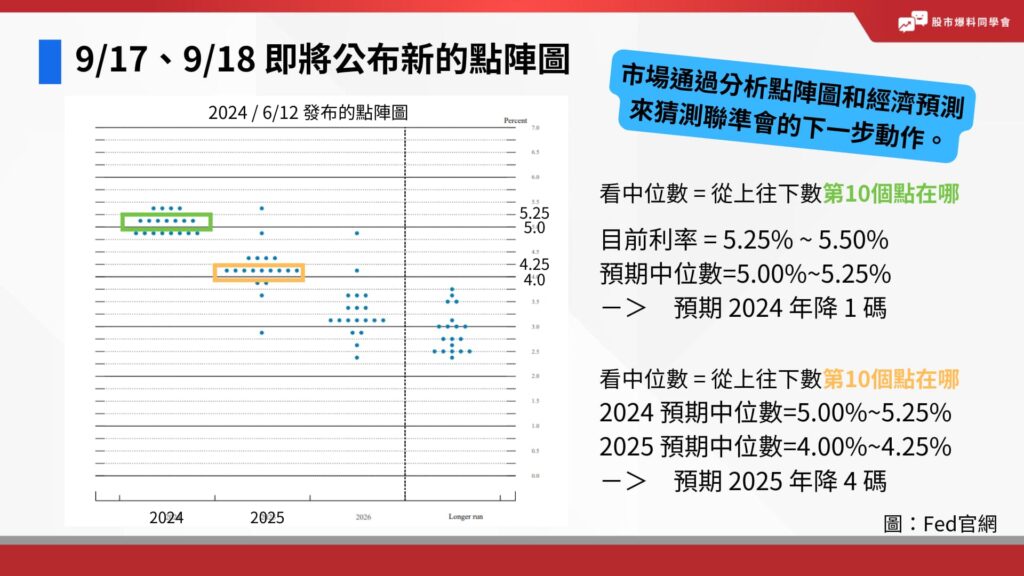

如 FED 公布美國目前利率是 5.25 % ~ 5.50 %

預期中位數是 5.0 % ~ 5.25 %

代表 FED 預期 2024 年降 1 碼,也就是 0.25 %,25 個基點。

誰決定降息?FED、FOMC

以台灣來說,是由中央銀行決定。

以美國來說,利率政策由美國的中央銀行-美國聯邦準備系統-聯準會(FED)決定。

FED 的主要職責包括:

- 穩定國家貨幣政策

- 維持金融穩定

- 監管/監督銀行

- 透過聯邦公開巿場操作委員會(FOMC)來調整利率

FOMC 聯邦公開巿場操作委員會 由 12 名委員組成,一年 8 次會議,委員會負責進行公開市場操作,以及審查經濟和金融狀況。

更完整的 FOMC 介紹可以參考:FED、FOMC會議是什麼?2024降息幾碼?

聯邦基金利率升降息

在美國,聯準會(FED)通常針對聯邦基金利率(Federal Fund Rate, FFR)進行升息或降息。

這個利率是指 美國商業銀行之間 短期借貸資金的成本,也會直接影響到消費貸款、房貸以及企業貸款的利率。

在台灣,中央銀行主要是針對重貼現率(Discount Rate)進行調整。

重貼現率是指央行借錢給商業銀行的利率,也就是商業銀行獲取資金的成本。

當台灣中央銀行宣布降息時,意味著重貼現率會降低,這樣一來,銀行向央行借錢的成本也會下降,進而導致一般民眾的貸款利率,例如房貸或消費貸款,也會隨之降低。

這種利率的降低,通常會刺激消費和投資,進一步推動經濟發展。

降息對股市影響?

先說結論:

- 一般來說,降息對股市影響是正面的,因為借錢更便宜,企業、消費者更願意投資和融資。

- 歷史上幾乎都會在首次降息後走高

- 當 FED 為了避免經濟衰退時,提前降息,標準普爾 500 指數往往上漲,景氣循環股(如科技、工業、非必需消費)表現出色

降息對股價來說通常是正面影響,當 FED 決定降息時,一般是為了讓借錢變便宜,這樣企業和消費者就會更願意花錢和投資。

這可能會推動股市上漲,因為更多的資金流入市場,讓股票價格上升。

除了歷史上幾個明顯的例外情況(如 1932 年、2001 年和 2007 年),股市都會在首次降息後走高。

不過,根據過去 10 次降息週期,很大程度上取決於降息原因-經濟是已經進入衰退,還是避免衰退。

如果是因為避免衰退,那麼標準普爾 500 指數一年後平均上漲 +13.2% (較特殊的是如 COVID-19 的恐慌性降息,一年後反而上漲 +17.4%)。

如果原因是經濟衰退,標準普爾 500 指數一年後平均下跌 -11.6%。

而景氣循環股(例如科技、工業、非必需消費)通常在避免衰退的降息時表現出色,類股例如醫療、必需消費則表現較差。

經濟衰退的情況可能相反。

那麼有哪些景氣循環股值得關注?目前台灣設備供應商正在搶奪日系設備商的訂單與市佔率,CoWoS 產能有機會擴充;另外因 AI 潮流,資料中心的網通設備升級加速,也可能帶動 PCB 的表現。

💡 延伸閱讀:CoWoS是什麼?CoWoS概念股有哪些?可以買嗎?

💡 延伸閱讀:2024年PCB概念股有哪些?PCB三雄是誰?

並且,對那些價值來自未來獲利潛力的成長型公司,普遍會受益。

因為這些公司受到借貸成本、現金流折現估值的影響相當大。

至於金融業公司狀況不一,可能因為利率越低,賺到的利息就少。不過降息也有機會增加企業貸款意願,需要更全面的評估。

但是,這次有一位專家 Mark Cabana 提出了一個不同的觀點。

先說結論:他認為即使聯準會降息,也不一定會推動股市上漲。這些流入市場的資金可能並不會去買股票,而是會流向債券市場。

這裡要先了解什麼是美元貨幣市場基金(MMF)。

MMF 是一種安全性很高的投資工具,美國人把近 6 兆的資金放在這裡,因為它的風險低、回報穩定。

專家認為,如果 FED 降息,MMF 中的錢可能不會被取出來去投資股票,因為利率即便降了一點,還是比較高,投資 MMF 還是比較有吸引力。

他甚至認為,聯準會必須大幅度降息,超過 12 碼(即 3%),才可能讓這些資金離開 MMF,轉而去找其他投資機會。

但即使這樣,這些資金最可能的去處也不是股市,而是回報更穩定、風險比股票低的債券市場。

因為對那些為求安穩,投入資金到 MMF 的投資人來說,即使離開,也更願意選擇低風險投資的債券,而不是股票。

降息與通膨的關聯

FED 的主要任務之一,就是控制通膨,同時維持經濟穩定。

而 消費者物價指數(CPI)是衡量一個國家消費者購買的商品和服務價格變動的指標,可以反映出物價的變化情況。

美國 6 月的 CPI 較上個月下降了 0.1%,這是自新冠疫情爆發以來首次出現物價降溫的跡象,意味著通膨(物價上漲)開始放緩。

核心 CPI 是另一個重要指標,它排除了價格波動較大的食品和能源,能更準確地反映出長期的通膨趨勢。

這次核心 CPI 只上升了 0.1 %,讓 FED 更可能認為通膨正在受到控制。

因此當 FED 看到通膨受到控制,且物價穩定、失業率上升時,就可能選擇降息,進一步刺激經濟成長。

簡單來說,美國的物價已經出現降溫的跡象,聯準會可能會在 9月 選擇降息,來進一步控制通膨並刺激經濟發展。

市場上普遍認為降息是大勢所趨,只是對於降息幅度的看法有所分歧。

台美最近的升降息歷史

2020 年新冠疫情爆發,美國 FED 為了搶救受疫情影響而下跌的股市,無預警降息兩碼至 1.25%,兩個禮拜內再降息四碼至 0.25%。沒想到反而讓投資人恐慌,造成美國股市下跌約 17%。

最近一次的升息循環則從 2022 年 3 月開始,一路至 2023 年 7 月 27 日。

共升息 11 次、一共 21 碼,從原本的利率區間 0~0.25% 回升至 5.25~5.50% 區間。

在兩年多的升息循環後,美國通膨受到控制,經濟緩步增長。

因此市場一直在關注,並且預期今年 FED 會進行預防性降息來防止經濟衰退。

受美國影響,台灣也在近一年多來升息了6次,今年 3 月再度升息半碼,重貼現率升至 2.000%。

但央行總裁楊金龍預計短時間內不會有降息的動作。

FED 11月降息會議時間

FED最新開會降息時間點是 11 /6 、11/7,美國 FED 將公布是否繼續降息。目前外界普遍猜會繼續維持降息節奏。

| 9月 | 9月17日、9月18日 | 公布點陣圖和經濟預測 |

| 11月 | 11月6日、11月7日 | |

| 12月 | 12月17日、12月18日 | 公布點陣圖和經濟預測 |

FED 9/17、9/18公布點陣圖

FED 根據經濟數據來決定是否需要降息來刺激經濟;

市場則通過分析點陣圖和經濟預測,來猜測 FED 的下一步動作。

點陣圖為 FOMC 委員對當年度+未來三年+長期的預期。

近期的數據顯示通膨正在放緩,失業率上升,因此市場預期聯準會很可能會在接下來的幾個月內降息。

這些降息動作將影響投資者的決策,例如他們是否會將資金從較安全的美元貨幣市場基金(MMF)轉向股市或債市。

💡 芝商所的FedWatch工具,可以追蹤聯邦公開市場委員會(FOMC)加息可能性的最新動態。

什麼是放鴿放鷹?

鴿子象徵溫和,鷹象徵警覺和強硬,用來表示中央銀行(例如聯準會 FED)在貨幣政策上的立場和態度。

先說結論:

- 如果聯準會在經濟放緩時決定降息,並表示會繼續保持寬鬆政策來支持經濟,就是「放鴿」

- 如果聯準會擔心通膨過快上升,決定升息以降低消費者和企業的借貸需求,就是「放鷹」

放鴿是什麼?手段及目的

「放鴿」指的是中央銀行採取較為寬鬆的貨幣政策立場。

通常出現在經濟增長放緩、失業率上升或通膨率低於目標水準的情況下。

央行會採取措施如降息、購買更多資產(如債券)來增加市場中的貨幣供應、刺激經濟增長和降低失業率。

它更關注經濟成長和就業,較少關注通膨的風險。

放鷹是什麼?手段及目的

「放鷹」指中央銀行採取較為緊縮的貨幣政策立場。

通常出現在經濟過熱、通膨上升或金融市場過度繁榮的情況下。

央行可能會採取加息、減少資產購買,或者減少市場中的貨幣供應,目的是抑制通膨和防止經濟過熱。

它更關注控制通膨和維持物價穩定,哪怕這會犧牲一些經濟增長或增加失業率的風險。

降息股市 常見問題

降息是什麼?FED 為什麼要降息?

降息意指中央銀行(在美國就是聯準會,FED。在台灣就是央行)降低其基準利率的行為,也是寬鬆貨幣政策的一個手段,與升息相反。

當市場資金過熱、通膨高漲,升息可使貸款利率變高,減緩過於活絡的市場狀況;

而當經濟放緩或陷入衰退,降息措施能鼓勵資金投入消費或投資,刺激經濟成長。

降息對股市有什麼影響?

降息對股價來說通常是正面影響,當 FED 決定降息時,一般是為了讓借錢變便宜,這樣企業和消費者就會更願意花錢和投資。

這可能會推動股市上漲,因為更多的資金流入市場,讓股票價格上升。

如果是因為避免衰退才降息,那麼標準普爾 500 指數一年後平均上漲 +13.2%。且景氣循環股(例如科技、工業、非必需消費)通常在避免衰退的降息時表現出色,