文章大綱

股利所得在 94 萬元以下不用扣股利所得稅!股利所得稅是什麼?要採「 合併課稅 」還是「 分離課稅 」比較划算?本文將詳細介紹股利所得稅的意思,哪種計算方式更適合,以及與二代健保補充保費的關聯。

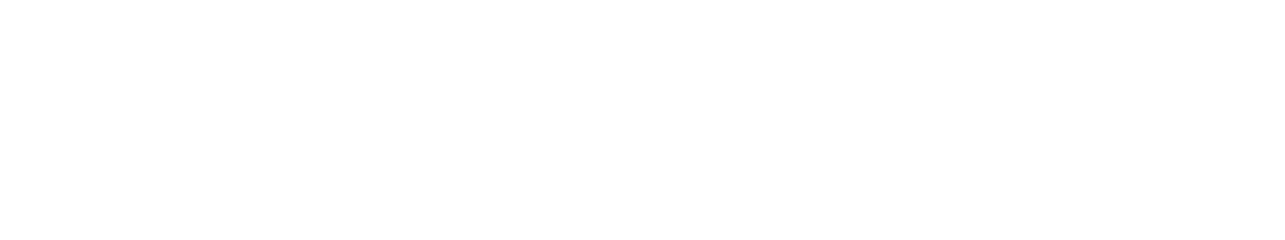

股利所得稅是什麼?

股利所得稅(股票利息所得稅)就是投資人持有股票領取到股利,所需要繳的稅。

如同交易股票需要繳證交稅,領取股利也同樣需要納股利所得稅。

納稅時間是每年 5 月報稅季,針對前一年股利總額進行報稅。

股利所得稅計算方式分為「合併課稅」、「分離課稅」 2 種,投資人可以依據有利於自己的方式,擇一進行報稅。

| 稅別 | 時間 | 類別 | 稅率 |

| 證券交易稅 | 每次賣出時 | 一般股票 | 成交價的 0.3% |

| 現股當沖 | 成交價的 0.15% | ||

| ETF | 成交價的 0.1% | ||

| 股利所得稅 | 每年五月報稅季 | 合併計稅 | 前一年的股利所得 × 8.5% 可扣抵綜合所得稅(上限 8 萬元) |

| 單一稅率 | 前一年的股利所得 × 28% |

股利超過多少要扣股利所得稅

股利所得超過 94 萬以上要扣股利所得稅。

因為在兩種股利所得申報方式中,只有合併計稅有可抵減稅額上限為 8 萬元,以 8.5% 的抵減稅率回推計算:80,000 ÷ 8.5% = 941,176 ≈ 94 萬(元)。

也就是說股利所得在 94 萬以下,則可享有完全的抵減稅額,不需要額外繳納稅款。

股利所得稅計算

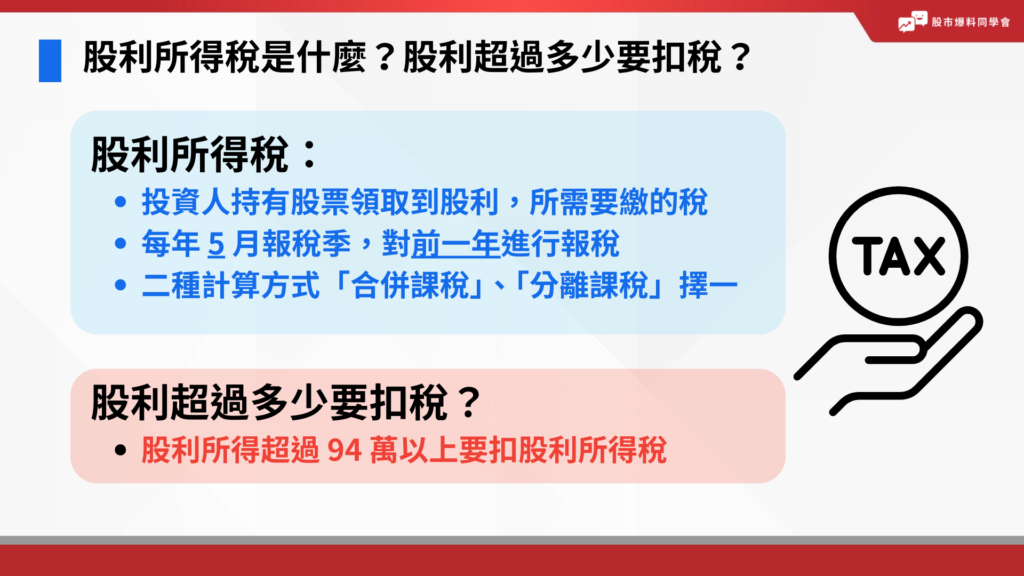

股利所得稅有 2 種計算方式:合併課稅、分離課稅,投資人可以擇一進行報稅。

1.合併課稅:將股利所得與其他所得合併計算,適用累進稅率(5% – 40%)。可扣抵「8.5% 股利抵減額」,但每人抵減額度最高 8 萬元,較適合所得較低者。

2.分離課稅:股利所得不與其他所得合併,單獨按照 28% 固定稅率計算稅額,較適合高所得者以避免累進稅率影響。

| 股利合併報稅 vs 分離報稅 | ||

| 稅率 | 所得稅計算 | |

| 合併計稅 | 和綜合所得稅一起 股利享 8.5% 抵扣額(折抵上限 8 萬元) | 包含股利之綜所稅-(股利所得 x 8.5%) |

| 分離計稅 | 單獨課稅 28% | 不含股利之綜所稅+(股利所得 x 28%) |

股利所得稅計算方式:合併課稅

股利所得稅合併課稅公式:〔(年度薪資所得+年度股利所得)-(免稅額、扣除額)〕× 所得稅率 -(股利所得 × 8.5%)

合併課稅是先將股利所得併入綜合所得稅中一起計算,再扣除股利可抵減稅額(8.5%,折抵上限 8 萬元)。

假設領取的股利為 10 萬元,則股利可抵減稅額為 8,500 元(10 萬 × 8.5% = 8,500)。

合併課稅更適合「股利所得在 94 萬元以下」、「綜合所得稅稅率 20% 以下(所得淨值低於 252 萬)者」和「總所得 98.3 萬以下者」。

因為所有所得(包括股利所得)都適用 5% 課稅級距,在扣減 8.5% 的股利所得後,就能享受到 3.5% 的差額,因此在此範圍內,會出現「股利領越多越節稅」的情況。

| 項目 | 投資人 A | 投資人 B | 投資人 C |

|---|---|---|---|

| 薪資所得 | 60 萬 | 60 萬 | 60 萬 |

| 股利所得 | 0 | 5 萬 | 10 萬 |

| 抵減前應納稅 | 8,850 | 1 萬 1,350 | 1 萬 3,850 |

| 股利可抵減額 | 0 | 4,250 | 8,500 |

| 實際應納稅額 | 8,850 | 7,100 | 5,350 |

股利所得稅試算:合併課稅範例

假設投資人 A 未滿 70 歲且單身,年薪為 50 萬元、股利所得為 10 萬元。

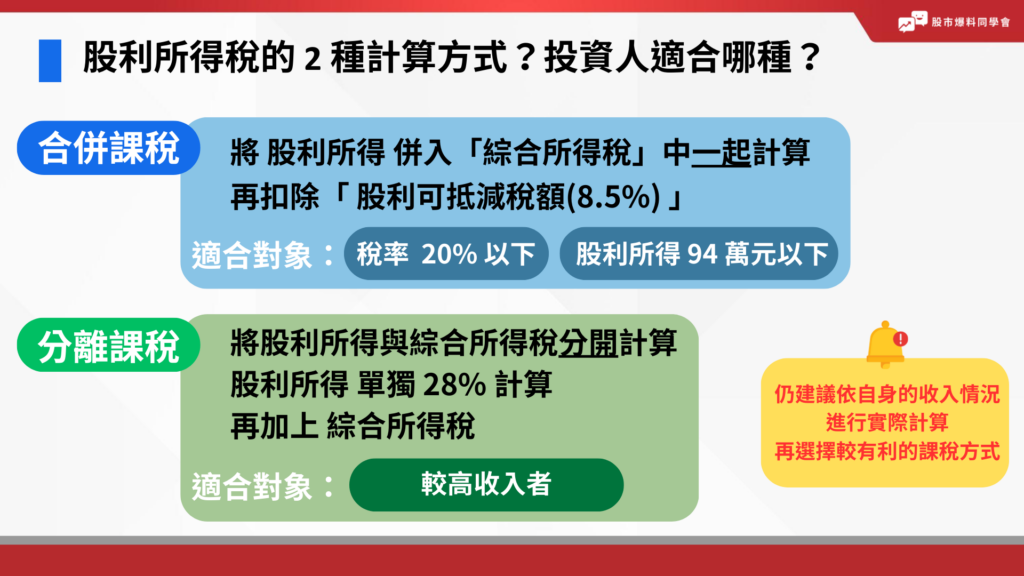

步驟 1:算出所得淨額

(薪資 50 + 股利 10)- (免稅額 9.2 + 標準扣除額 12.4 + 薪資扣除額 20.7)=17.7 萬元

步驟 2:對照級距表,算出「應納稅額」

17.7 x 5% – 0 = 0.885 萬元

步驟 3:計算「股利抵扣額」

10 x 8.5% = 0.85 萬元

步驟 4:「應納稅額」減去「抵扣額」,得出實際所得稅

0.885-0.85 = 0.035 萬元

投資人 A 實際應納稅額為 350 元。

若將投資人 A 的年薪從 50 萬改為 40 萬,計算後最終無需繳稅。

股利所得稅計算方式:分離課稅

分離課稅公式:〔(年度薪資所得)-(免稅額、扣除額)〕× 所得稅率+〔年度股利所得 × 28%〕

分離課稅是將股利所得、綜合所得稅分開計算,綜合所得稅再加上 28% 的股利所得,即為實際所得稅。

因此對於課稅級距達 40% 以上(綜合所得淨值超過 472 萬)的納稅人來說,相對節稅。

股利所得稅試算:分離課稅範例

同樣假設投資人 A 未滿 70 歲且單身,年薪為 50 萬元、股利所得為 10 萬元。

步驟 1:算出所得淨額

薪資 50 – (免稅額 9.2 +標準扣除額 12.4 + 薪資扣除額 20.7)=7.7 萬元

步驟 2:對照級距表,算出「應納稅額」

7.7 x 5% – 0 = 0.385 萬元

步驟 3:算出「28% 的股利所得」

10 x 28% = 2.8 萬元

步驟 4:加總金額,得出實際所得稅

0.385 + 2.8 = 3.185 萬元

投資人 A 實際應納稅額為 3,850+28,000=31,850 元。

可以看到同樣的條件下,投資人 A 採取合併課稅,最後股利所得稅為 350 元;而分離課稅則需要繳納 31,850 元。

股利所得稅級距

計算股利所得稅時會需要綜合所得稅級距表,以計算出「應納稅額」。

| 綜合所得淨值(元) | 稅率 |

| 所得淨額 56 萬元以下 | 5% |

| 超過 56 萬~126 萬以下 | 12% |

| 超過 126 萬~252 萬以下 | 20% |

| 超過 252 萬~472 萬以下 | 30% |

| 超過 472 萬 | 40% |

投資人若適用 5% 的稅率級距(綜合所得淨值小於 56 萬 = 總所得小於 98.3 萬元),且獲配股利,股利收入仍適用 8.5% 的抵減稅額,可能會出現「股利越多,越節稅」的情況。

💡 總所得-免稅額=綜合所得淨值

免稅額度總計為 42.3 萬(免稅額 9.2 萬、標準扣除額12.4 萬、薪資所得特別扣除額 20.7 萬)

股利所得稅計算機

投資人可使用以下股利所得稅計算機,或是到財政部官網計算機,以進行股利所得稅的詳細計算。

綜合所得稅快速計算

股利所得稅與二代健保補充保費

二代健保補充保費屬於綜合所得稅中「列舉扣除額項目的保險費」,可以抵稅,並且沒有上限金額,不受 24,000 元保險費扣除額限制。

二代健保補充保費是另一項與投資人相關的稅,針對經常性薪資以外的 6 類收入課徵,包含股利所得、利息所得、高額獎金、兼差收入、執行業務所得、租金收入。

只要單筆領取的股息、股利超過 2 萬元,即需繳納二代健保補充保費。

二代健保補充保費費率為 2.11 %,由「給付單位代為扣繳」,不用自行繳納。

股利所得稅 免稅額

2024 年的免稅額度總計為 42.3 萬(免稅額 9.2 萬、標準扣除額12.4 萬、薪資所得特別扣除額 20.7 萬)。

常見問題

股利所得稅是什麼?股利超過多少要扣股利所得稅

股利所得稅(股票利息所得稅)就是投資人持有股票領取到股利,所需要繳的稅。納稅時間是每年 5 月報稅季,針對前一年股利總額進行報稅。股利所得超過 94 萬以上要扣股利所得稅。

股利所得稅的計算方式是什麼?各自適合誰?

股利所得稅計算方式分為「合併課稅」、「分離課稅」 2 種。

合併課稅是將股利所得與其他所得合併計算,可扣抵「8.5% 股利抵減額(最高 8 萬元)」,適合「股利所得在 94 萬元以下」、「綜合所得稅稅率 20% 以下(所得淨值低於 252 萬)者」和「總所得 98.3 萬以下者」。

分離課稅是將股利所得、綜合所得稅分開計算,計算完綜合所得稅後再加上 28% 的股利所得。適合課稅級距達 40% 以上(綜合所得淨值超過 472 萬)的納稅人來說。