文章大綱

二代健保補充保費是稅的一種,只要經常性薪資以外的單筆收入超過 2 萬元,即需繳納 2.11% 費率的二代健保補充保費。

本文將介紹二代健保補充保費,他的費率和計算公式是什麼?與股息、股利的關聯?什麼樣的情況下需要課徵?有沒有辦法合法節稅呢?

二代健保補充保費是什麼?費率多少?

二代健保補充保費是稅的一種,針對經常性薪資以外的 6 類收入課徵,包含股利所得、利息所得、高額獎金、兼差收入、執行業務所得、租金收入。

只要單筆領取的股息、股利超過 2 萬元,即需繳納二代健保補充保費。

二代健保補充保費費率為 2.11 %,會由「給付單位代為扣繳」,不用自行繳納。

但是從股利所得稅的角度來看,二代健保補充保費屬於綜合所得稅中「列舉扣除額項目的保險費」,可以抵稅,並且沒有上限金額,不受 24,000 元保險費扣除額限制。

什麼是股利所得稅?要繳多少>💡 股利所得稅計算方式|股利超過多少要扣股利所得稅?

什麼是二代健保?

二代健保補充保費,以及一般保險費都屬於二代健保,是 2013 年為了解決財政虧損而成立。

一般保險費的費率是 5.17%,根據經常性薪資所得(即月薪)當作計算基礎,會在「薪資發放前自動扣繳」。

二代健保補充保費計算公式?

二代健保補充保費公式為:(每月給付之薪資所得總額-給付當月受僱者投保金額總額)× 費率 2.11%

個人補充保險費的計費所得或收入,達下限時以全額計算補充保險費;逾上限時以上限金額計。

| 項目 | 金額下限 | 金額上限 |

|---|---|---|

| 全年累計超過當月投保金額4倍部分的獎金 | 無 | 獎金累計超過當月投保金額 4 倍後,超過的部分單次以1,000 萬元為限。 |

| 兼職薪資所得 | 單次給付金額達中央勞動主管機關公告基本工資之薪資所得。 | 單次給付以 1,000 萬元為限 |

| 執行業務收入 | 單次給付達 20,000 元 (註 2) | 單次給付以 1,000 萬元為限 |

| 股利所得 | 1.以雇主或自營業主身分投保者:單次給付金額超過已列入投保金額計算部分達 20,000 元。(註 2) 2.非以雇主或自營業主身分投保者:單次給付達 20,000 元。 (註 2) | 1.以雇主或自營業主身分投保者:單次給付金額扣除已列入投保金額計算之股利所得部分以 1,000 萬元為限。 2.非以雇主或自營業主身分投保者:單次給付以 1,000 萬元為限。 |

| 利息所得 | 單次給付達 20,000 元 (註 2) | 單次給付以 1,000 萬元為限 |

| 租金收入 | 單次給付達 20,000 元 (註 2) | 單次給付以 1,000 萬元為限 |

單筆股利股息超過2萬起扣點要繳納二代健保

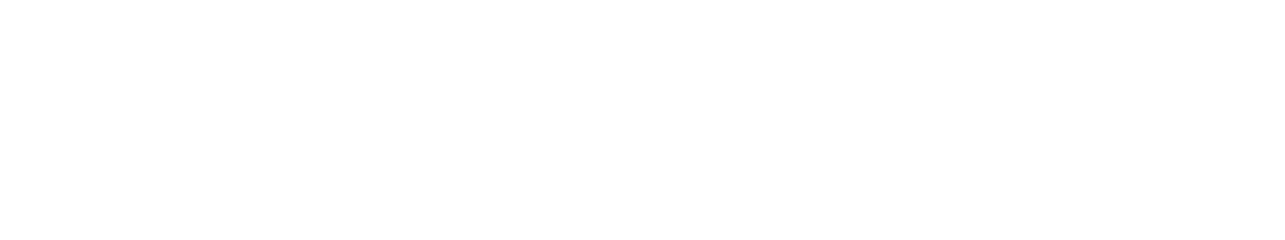

二代健保的起扣點為 2 萬元,「股利所得、利息所得、租金收入」,只要「單筆給付」金額未超過新台幣 2 萬元,則無須扣二代健保補充保費。

超過 2 萬元,即需繳納;若超過 1,000 萬元,最多以 1,000 萬元做計算。

是否課徵二代健保補充保費,要看是否屬於「單筆」股利收入,有兩個判斷方式:

1、配息發放的單位

- 現金股利(股利)、股票股利(股息)來源為不同公司時,即便在同一天發放,即視爲不同筆。

2、發放日

- 同一公司現金股利、股票股利,當發放日相同時,就得合併計算扣繳。

- 同一公司現金股利、股票股利,當發放日不相同時,金額就得分開計算。

二代健保補充保費試算範例

二代健保試算範例,分成以下三種不同狀況:現金股利、股票股利,現金 + 股票股利

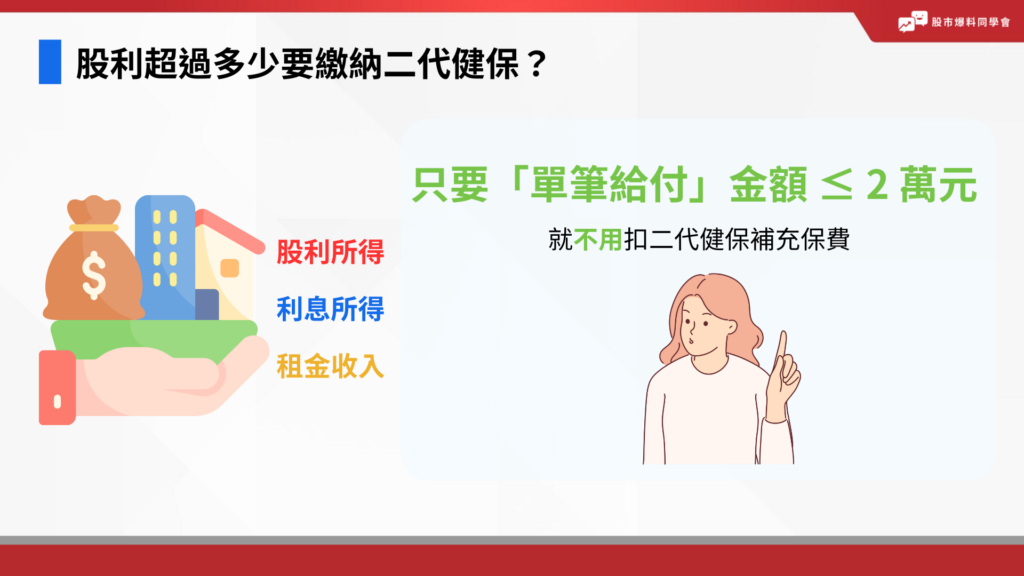

1、股票股利單筆超過2萬計算

單筆股票股利超過 2 萬元,計算公式為:

(單一公司發放股票股數 × 每股面額 10 元)× 費率 2.11 %

2、現金股利單筆超過2萬計算

單筆現金股利超過 2 萬元,計算公式為:

單筆現金股利 × 費率 2.11%

3、配股+配息:先確認發放日

前文提及,同一公司現金股利(股利)、股票股利(股息),當發放日不相同時,金額就得分開計算。

所以先確認「配股配息的發放日是不是同一天」。

- 若是不同天,先看兩筆金額各自有沒有超過 2 萬。沒有,則無需課徵

- 若是同一天,則以兩者的總金額來判斷是否超過 2 萬

若超過了,則計算公式為:(單一公司發放股票股數 × 面額10元 + 現金股利)× 費率2.11%

假設 A 個股配發每股 NT$ 1 現金股利、NT$ 1 股票股利,並且擁有 10 張 A 股票。

每一張股票的股利總額(現金股利+股票股利):(1+1)× 1,000 股 = 2,000 。

10 張的股利總額:

2,000 × 10 張 = NT$ 20,000

(已達到二代健保補充保費課徵門檻)

因此補充保費 = 2,000 × 2.11% × 10 張 = 422 。

二代健保補充保費會直接從領取的股利中扣除,因此除權息後領到的股利為 20,000 – 422 = 19,578。

💡 股票股利為何也要扣繳補充保險費?要如何扣取補充保險費?看衛福部官方說明

股票股利與現金股利之分配若為同一基準日時,屬同一次給付,則扣費義務人應就其當次撥付之現金股利,從中一併扣取當次分配股票股利(以面額計算)應計收之補充保險費。若現金股利不足以支應當次股票股利應扣取之補充保險費,或該基準日僅發放股票股利者,扣費義務人應通知保險對象,由健保署於次年收取。

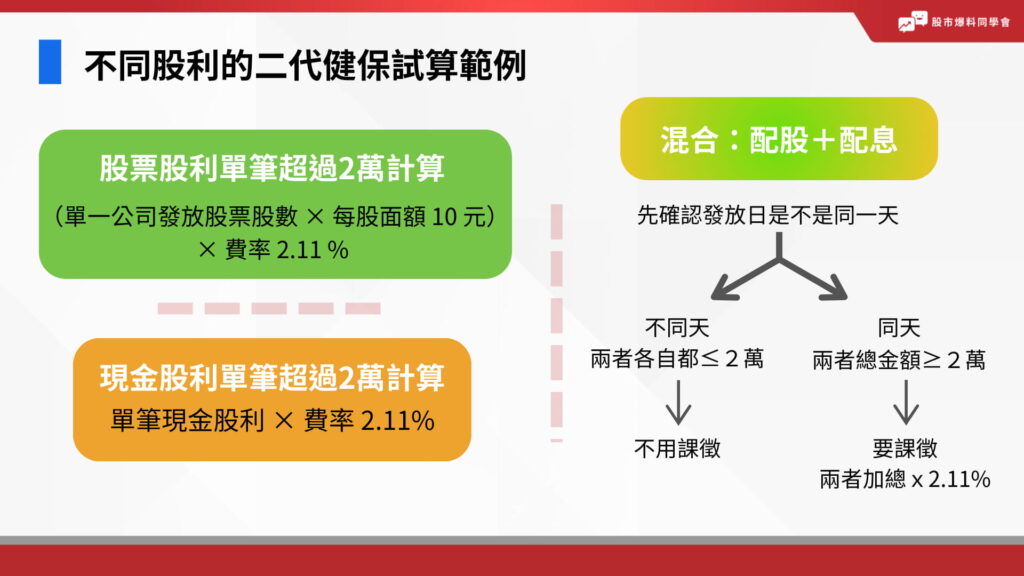

哪些股利所得不課徵二代健保補充保費?

二代健保補充保費不會課徵哪些股利所得?若想要合法節稅,可能可以設法使「單筆股利」低於2萬元。

- 分散個股:在除權息前,若投資人發現所持有的單檔個股一次性股利超過 2 萬元,就可評估是否要全部張數都參與除權息。

- 改為選擇每季、每半年發放股息的個股:發放股息從一年一次轉為一季一次,平均下來就可能不到單筆 2 萬的門檻。

另外 ADR、KY 股(F 股)海外所得不會被扣繳二代健保補充保費。

💡 延伸閱讀:ADR是什麼?鴻海、台積電(TSMC)ADR如何換算?

二代健保補充保費不會課徵ETF?

二代健保補充保費不會課徵ETF?答案是一樣會扣,只是 ETF 的規則較為不同,有可能扣得比較少。

ETF 的配息由 5 個項目組成:股利所得、利息所得、收益平準金、資本利得與其他。

而其中納入二代健保補充保費的只有「股利所得」與「利息所得」這兩項。

以 00940 為例,該次配息金額為每股 0.05 元,並且股利結構為:股利所得占比 96.00 %、利息所得占比 2.00 %、收益平準金占比 2.00 %,所以 00940 有 98 % 是需要扣稅的。

那我們就可以得出:20,000 / (0.05 x 98 % ) / 1,000 = 392 ( 張 ) 。

至少要持有 392 張 00940 才會被扣繳二代健保。

💡 點此看更完整 ETF 介紹: ETF是什麼?怎麼買?種類有哪些?ETF新手投資必看!

💡 點此看更完整 ETF 推薦: 投資ETF必看!5大類型:債券美股ETF推薦

二代健保補充保費哪裡申報?逾期未繳怎麼辦?

二代健保補充保費可至衛福部【全民健保補充保險費作業專區】繳交。

並且寬限期為 15 日,寬限期滿後若仍未繳納,每超過 1 日未繳納將收取 0.1% 滯納金,滯納金最高達應繳費金額之 15%。

股利二代健保計算機

股利二代健保計算機可以使用健保署提供的線上試算系統,試算獎金、兼職薪資、執行業務收入、股利、利息與租金等等

通常給付單位都會預先算好,若想自己確認再使用即可。

二代健保補充保費 常見問題

二代健保補充保費是什麼?

針對經常性薪資以外的 6 類收入課徵,含股利所得、利息所得、高額獎金、兼差收入、執行業務所得、租金收入。費率為 2.11 %,會由「給付單位代為扣繳」,不用自行繳納。

股息超過2萬要繳二代健保補充保費?

二代健保補充保費課徵門檻為新台幣 2 萬元,只要「單筆給付」金額未超過新台幣 2 萬元,則無須扣繳。

若超過 2 萬元,即需繳納。至於是否屬於「單筆」股利收入,可以根據發放公司、發放日判斷:來源為不同公司時,即便在同一天發放,即視爲不同筆。

同一公司當發放日相同時,就得合併計算扣繳。

同一公司當發放日不相同時,金額就得分開計算。