文章大綱

本文將介紹 ETF 的 5 大類別,涵蓋股票型、債券型、槓桿型、反向型及期貨型,並且精心整理 2024 推薦的 ETF,不管是市值型或高股息,季配息或月月配,受益人數或討論度最高的 ETF,還有專門針對美股市場的美股ETF,都能在本文一次看完。

市值型ETF:投資台灣整體經濟,追求長期發展

市值型 ETF,也稱為大盤指數型,主要追蹤大盤指數,依照成分股的市值規模來分配資金。

市值型 ETF 中,通常個股市值越大,權重越高,例如台積電,因其高市值幾乎會出現在所有台灣市值型 ETF。以 0050 為例,占比甚至達到 47.05 %。

市值型 ETF 的優勢在於它主要追蹤大盤指數,因此能夠清楚地反映市場表現,且管理費用比主動型基金更低,甚至可能在表現上優於整體市場。

長期來看,由於大盤走勢通常呈現上升趨勢,投資市值型 ETF 的回報在一、二十年後往往會超越高股息 ETF,適合想要追求穩健成長的長期投資者。

股市百科已為投資人整理 5 檔市值型 ETF:

- 元大台灣50(0050):追蹤台灣市值前 50 大企業,長期績效穩定。

- 富邦台50(006208):與 0050 追蹤相同指數,規模較小,費率較低。

- 富邦公司治理(00692):比起 0050 和 006208,00692 多納入財務指標與 ESG,殖利率也略高。

- 國泰台灣領袖50(00922):與大盤的相關係數中勝於 0050,也有納入低碳轉型的分數,且價格較低。

- 群益台ESG低碳50(00923):與 00922 相似,不同的地方是 00923 更不會篩選高碳排的產業。

| 代號 | ETF名稱 | 追蹤指數 | 202409現金股利合計(TTM)(元) | 202409現金股利殖利率(TTM)(%) |

|---|---|---|---|---|

| 0050 | 元大台灣50 | 臺灣50指數 | 4 | 2.16 |

| 006208 | 富邦台50 | 臺灣50指數 | 1.644 | 1.52 |

| 00692 | 富邦公司治理 | 臺灣證券交易所公司治理100指數 | 1.477 | 3.40 |

| 00922 | 國泰台灣領袖50 | MSCI台灣領袖50精選指數 | 0.95 | 4.37 |

| 00923 | 群益台ESG低碳50 | 臺灣指數公司特選臺灣ESG低碳50指數 | 1.153 | 5.49 |

高股息ETF: 追求穩定現金流的投資人

高股息 ETF 顧名思義,指的就是那些殖利率高,能穩定配出股利的 ETF。

高股息 ETF 的殖利率看似吸引人,但投資人需要衡量自身風險承受能力和投資目標,因為高股息 ETF 並不等同高報酬或高收益,而且可能有以下的 3 個缺點:

- 公司為了發較多股息,再投資就會下降,長期報酬率可能不如市值型

- 會增加對特定產業的比例,降低分散程度

- 較可能會被扣稅及二代健保等等

5 檔高股息 ETF 依照殖利率高低依序為:元大高股息(0056)、國泰永續高股息(00878)、群益台灣精選高息(00919)、元大台灣高息低波(00713)、復華台灣科技優息(00929)。

| 代號 | ETF名稱 | 追蹤指數 | 202409現金股利合計(TTM)(元) | 202409現金股利殖利率(TTM)(%) | 配息頻率 |

|---|---|---|---|---|---|

| 00919 | 群益台灣精選高息 | 臺灣精選高息指數 | 2.63 | 11.0783 | 季配 |

| 0056 | 元大高股息 | 臺灣高股息指數 | 3.76 | 9.8326 | 季配 |

| 00929 | 復華台灣科技優息 | 臺灣特選科技優息指數 | 1.84 | 9.7252 | 月配 |

| 00713 | 元大台灣高息低波 | 臺灣特選高股息低波動指數 | 4.72 | 8.2302 | 季配 |

| 00878 | 國泰永續高股息 | MSCI 臺灣 ESG 永續高股息精選 30 指數 | 1.81 | 7.9841 | 季配 |

股市百科已為投資人整理以上 4 檔高股息 ETF 的相關資訊,推薦你看:

💡 00878 配息日是哪天?00878 成分股、除息日一次看!

💡 0056 配息、歷年殖利率一覽,0056股利發放日整理!

💡 00929 9月配息0.16元:最新除息日、成分股一覽!

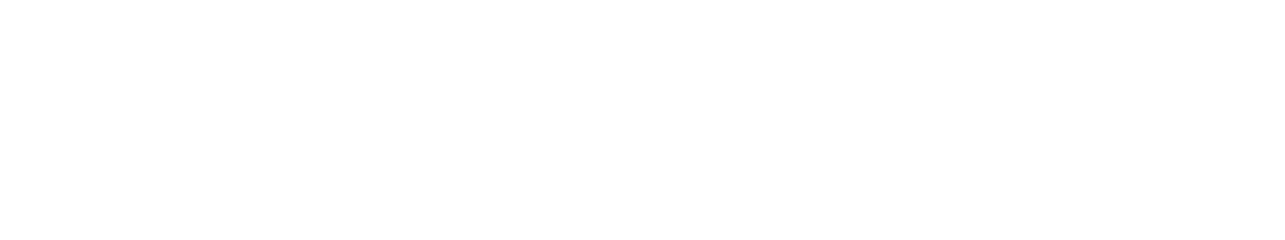

ETF月月配、季配、半年配推薦介紹

ETF 依配息頻率區分,有年配、半年配、季配、雙月配等,過去台股 ETF 多以「年配」和「半年配」為多數,不過隨著 ETF 市場發展,頻率已經開始提高,2023 年更出現了「月月配」如 00929 ,引起一陣熱潮。

假設配息採月月配,每單位 0.2 元來計算,每有一張 ETF 就有 0.2 × 1000(一張 1000 受益單位)=200 元配息。

投資人可依照需求和資金配置,選擇不同配息頻率的 ETF ,甚至購入多檔,搭配出自己想要的頻率。

- 月配息 ETF: 每月配息,適合需要穩定現金流的投資人,如退休族。但月配息 ETF 的配息金額可能較低,且部分 ETF 會將資本利得納入配息,可能稀釋淨值。

- 季配息 ETF: 每季配息,適合追求較高配息金額的投資人。季配息 ETF 的配息來源主要為股息,較能反映成分股的實際獲利狀況。

- 半年配息 ETF:每半年配息,複利效應更大,適合長期投資、不急需現金流者。

通常 ETF 配息頻率越低,如年配,每次配息金額越大、除息缺口越大,填息難度就越高。

另外,因為每股的配息金額會較大,領到的整筆股息就比較容易達到 2 萬元的門檻,以至於被課徵二代健保補充保費。

相反地,ETF 配息頻率越高,如月配,每次配息金額較小、除息缺口也較小,填息難度就較低,也不容易被課徵二代健保補充保費。

但是,配息頻率愈高,匯費成本就愈高,每配息一次就會被收取一次 10 元的匯費,月配息 ETF 每年的匯費就是 120 元。

| 月配息 | 季配息 | 半年配息 | |

|---|---|---|---|

| 配息頻率 | 每月 | 每季(一年 4 次) | 每半年(一年 2 次) |

| 優點 | 頻繁的現金流,靈活性高 | 穩定現金流,平衡現金流和複利 | 複利效應大,長期增值 |

| 適合對象 | 需要頻繁現金流的投資者 | 希望中期現金流的投資者 | 長期投資者,不急需現金流 |

| 填息難度 | 較低 | 中等 | 較高 |

| 匯費成本 | 120元(年) | 40元(年) | 10元(年) |

| 潛在挑戰 | 收益波動較大 | 收益波動中等 | 波動較小、現金流少、易達二代健保門檻 |

| 範例ETF | 00929, 00936, 00940 | 00712, 00915, 00878 | 0050, 00881, 00922 |

須注意,配息頻率可以中途轉變,例如元大高股息(0056)、元大台灣高息低波(00713)、元大臺灣 ESG 永續(00850),是中途「轉骨」、歷經指數調整之後才成為季配息。

另外,也有不配息的 ETF,因為不需要定期分配股息給受益人,每年賺到的錢都成為下一年的本金,資金會以複利的概念增長,具有長期投資的優勢。

股市百科已為投資人整理以上 6 檔月配息 ETF 的相關資訊,可點選以下連結,觀看更詳細的配息時間、成分股、除息日等相關資訊:

💡 00929 復華台灣科技優息 ETF 介紹

💡 00939 統一台灣高息動能 ETF 介紹

💡 00940 元大台灣價值高息 ETF 介紹

💡 00952 凱基台灣 AI 50 ETF 介紹

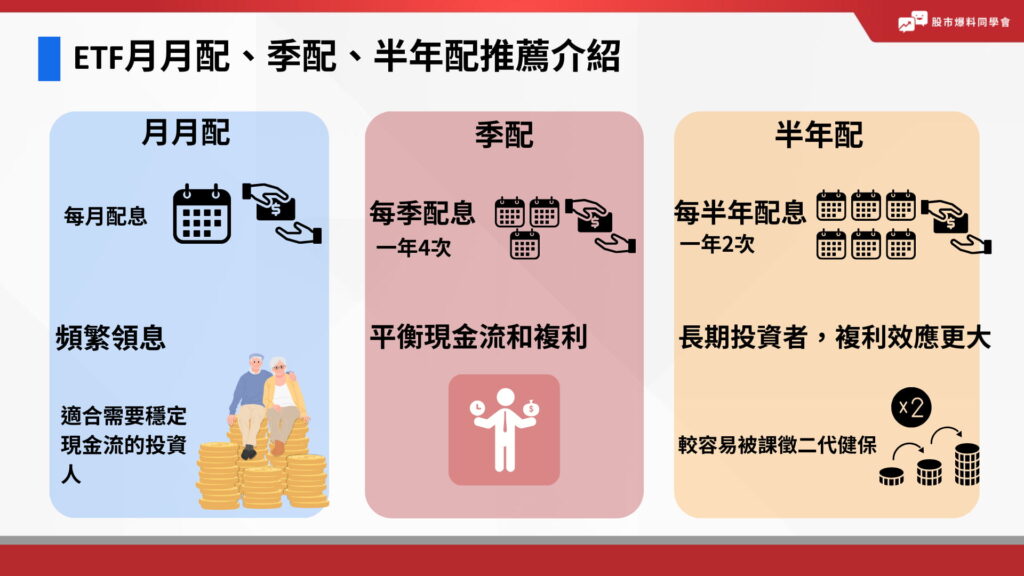

美股 ETF 推薦介紹

美股 ETF 推薦哪些?目前美國發行近 3000 檔ETF,占據全球交易量 4 成以上,且資產規模較大,吸引許多投資人,有以下 3 個優點:全球市場多樣性、流動性與規模大、較能分散風險。

- 全球市場多樣性:美股市場的 ETF 選擇多樣,上市企業遍布全球,產業涵蓋股票、債券、商品、房地產(REITs)等多種資產類別,讓投資者更靈活地配置資產。

- 流動性與規模:美國是全球最大的金融市場,相較於台股,美股 ETF 的流動性更高,交易成本更低,特別是一些大型ETF 如 SPY、QQQ 等,買賣方便,容易進出市場。

- 分散風險:美股 ETF 通常涵蓋多家公司或市場指數,如標普 500 或那斯達克 100,讓投資者在投資單一 ETF的同時也能分散風險。

如何篩選美股 ETF ?可以依照以下 4 個常見的特徵或篩選機制進行分類:產業分類、總資產規模、年度至今的價格變動百分比、過去三個月來該 ETF 的平均每日成交量。

- Asset Class 產業分類,包括股票、債券、商品、房地產(REITs)

- Total Assets 總資產規模,或稱 AUM,反映該 ETF 在市場上的受歡迎程度和投資人對其的信任

- YTD Price Change 年度至今的價格變動百分比,展示該 ETF 自年初至現在的表現,衡量短期趨勢

- Avg. Daily Share Volume (3mo) 過去三個月來該 ETF 的平均每日成交量,反映此 ETF 的交易活躍程度和流動性

美股ETF總資產規模前十名介紹

本文根據 Total Assets(總資產規模,百萬美元)、Avg. Daily Share Volume 3mo(過去三個月來該 ETF 的平均每日成交量) 作為篩選依據,精選出目前總資產規模最大的 10 檔美股 ETF,也代表這 10 檔美股 ETF 是目前市場上穩定度、流動性、受信賴程度最好的。

目前總資產規模最大的 10 檔美股 ETF 依序如下(根據 Vetta Fi 統計,截至 2024 / 9 ):

- SPDR 標普 500 指數 ETF(SPY)

- Vanguard 標普 500 指數 ETF(VOO)

- iShares 核心標普 500 指數 ETF(IVV)

- Vanguard 整體股市 ETF(VTI)

- Invesco 那斯達克 100 指數 ETF(QQQ)

- Vanguard FTSE 成熟市場 ETF (VEA)

- Vanguard 成長股指數(VUG)

- Vanguard 價值型 ETF(VTV)

- iShares MSCI 核心歐澳遠東 ETF(IEFA)

- iShares 美國核心綜合債券 ETF(AGG)

| 代號 | 股票名稱 | 總資產規模(百萬美元) | 過去三個月來該ETF的平均每日成交量 |

|---|---|---|---|

| SPY | SPDR S&P 500 ETF Trust | $572,097,000.00 | 51,834,813 |

| VOO | Vanguard S&P 500 ETF | $541,325,000.00 | 5,228,417 |

| IVV | iShares Core S&P 500 ETF | $506,964,000.00 | 4,722,461 |

| VTI | Vanguard Total Stock Market ETF | $438,902,000.00 | 2,839,602 |

| QQQ | Invesco QQQ Trust Series I | $294,199,000.00 | 37,602,055 |

| VEA | Vanguard FTSE Developed Markets ETF | $141,647,000.00 | 7,853,614 |

| VUG | Vanguard Growth ETF | $140,514,000.00 | 996,134 |

| VTV | Vanguard Value ETF | $128,920,000.00 | 1,723,371 |

| IEFA | iShares Core MSCI EAFE ETF | $124,455,000.00 | 6,625,768 |

| AGG | iShares Core U.S. Aggregate Bond ETF | $120,867,000.00 | 7,260,154 |

以下介紹總資產規模最大的前五檔美股 ETF:

- SPDR 標普 500 指數 ETF(SPY)

- Vanguard 標普 500 指數 ETF(VOO)

- iShares 核心標普 500 指數 ETF(IVV)

- Vanguard 整體股市 ETF(VTI)

- Invesco 那斯達克 100 指數 ETF(QQQ)

美股ETF介紹1.SPDR標普500指數ETF(SPY)

SPY 成立於 1993 年,追蹤標普 S&P 500 指數,是全球首個 ETF,也是全球交易量最高的ETF,投資美國市值最大的 500 間公司,如蘋果、微軟和亞馬遜等,所以能更好反應美國市場的長期發展。

產業以科技業為大宗,其次是醫療保健、非必須消費品、金融、通訊服務等。

美股ETF介紹2.Vanguard標普500指數ETF(VOO)

VOO 成立於 2010 年,同樣追蹤標普 S&P 500 指數,投資美國市值最大的 500 間公司。

與 SPY 相似,但費用比率較低、每單位價格稍低,並且交易量也足夠大,適合看好美國長期發展的投資人。

美股ETF介紹3.iShares 核心標普 500 指數 ETF(IVV)

IVV 同樣追蹤標普 S&P 500 指數,和 VOO 在追蹤標的、費用比率和股息再投資上幾乎沒有太大差異,兩者都非常適合長期投資者。

差別在於 IVV 的交易量稍大,資產規模更大,可能更受機構投資者青睞;VOO 則依賴 Vanguard 的品牌效應和低成本優勢,更受散戶投資者青睞。

美股ETF介紹4.Vanguard 整體股市 ETF(VTI)

VTI 追蹤指數為「CRSP 美國整體市場指數」(CRSP US Total Market Index),涵蓋全美大中小型公司的股票,相當於投資美國整體經濟,可說是用小額投資就可以涵蓋全美市場。

美股ETF介紹5.Invesco那斯達克100指數ETF(QQQ)

QQQ 追蹤那斯達克100指數,排除了金融類股,主要集中在科技和網際網路相關產業,因此也被稱為美國大型科技股指數。成分股包括了蘋果、微軟、特斯拉、Google、Facebook 等等科技業巨頭公司。

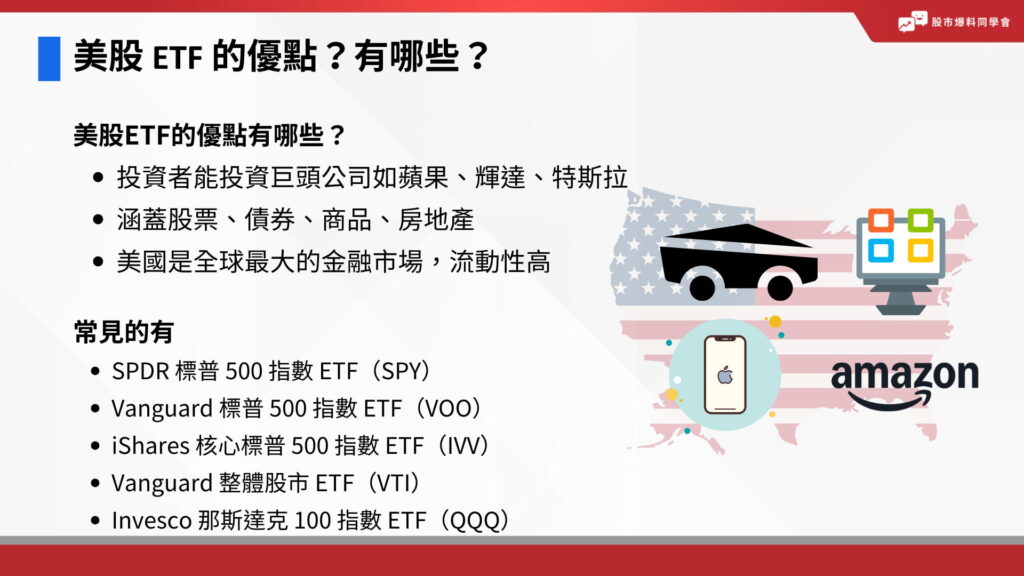

債券ETF推薦介紹

債券 ETF 追蹤標的為外國公債、公司債等指數,代號最後一碼為「B」。

債券 ETF 類似於股票 ETF ,也是持有一籃子的債券,只是改為追蹤特定「債券市場」指數的表現。其中有分為是政府發行的債券,或是公司發行。

投資債券 ETF 時,需要注意發行方是否有能力按時支付利息和償還本金,否則很可能會倒債。投資人若擔心倒債,可選擇美國公債或是投資等級的公司債。

本文篩選的債券 ETF 推薦為:

- 2023 年底上市,如今已擁有大量受益人數的公司債 ETF,如 00933B 國泰 10Y+ 金融債、00937B 群益ESG投等公司債20+

- 兩檔發行已超過 5 年的投資等級公司債 ETF,如00720B 元大投資級公司債、00772B 中信高評級公司債

- 受益人數、淨值規模前兩大的美債 20 年期 ETF,如00679B 元大美債20年、00687B 國泰 20 年美債。

根據 CMoney 資料,依照現金股利合計(TTM),由高到低的 6 檔債券型 ETF 依序為:元大投資級公司債(00720B)、中信高評級公司債(00772B)、國泰20年美債(00687B)、元大美債20年(00679B)、國泰10Y+金融債(00933B)、群益ESG投等債20+(00937B)

| 代號 | ETF名稱 | 追蹤指數 | 202409現金股利合計(TTM)(元) | 202409現金股利殖利率(TTM)(%) | 配息頻率 | 債券類型 |

|---|---|---|---|---|---|---|

| 00720B | 元大投資級公司債 | 彭博美國20+年期BBB 公司債流動性指數 | 2 | 5.3821 | 季配 | 公司債 |

| 00772B | 中信高評級公司債 | 彭博10年期以上高評級美元公司債指數 | 1.621 | 4.3319 | 月配 | 公司債 |

| 00687B | 國泰20年美債 | 彭博20年期(以上)美國公債指數 | 1.45 | 4.4795 | 季配 | 公債 |

| 00679B | 元大美債20年 | ICE美國政府20+年期債券指數 | 1.28 | 4.1105 | 季配 | 公債 |

| 00933B | 國泰10Y+金融債 | 彭博10年以上美元金融債券指數 | 0.731 | 4.1534 | 月配 | 公司債 |

| 00937B | 群益ESG投等債20+ | ICE ESG 20年期以上BBB級成熟市場大型美元公司債指數 | 0.668 | 4.046 | 月配 | 公司債 |

另外,兆豐投信新推出 00957B 兆豐US優選投等債(兆豐美國企業優選投資級公司債 ETF 基金)。從 2024 / 8 / 21 ~ 8 / 27 開始募集,預計在 9 / 10 掛牌上市。

推薦你看 > 💡 00957B申購怎麼買?00957B上市日期、配息查詢

自從美國聯準會 FED 於 9 / 18 首次宣布降息後,債券 ETF 價格連三個交易日下挫,投資人應密切注意相關動向。

💡 延伸閱讀>FED降息對股市有什麼影響?降息是什麼?為什麼要降息

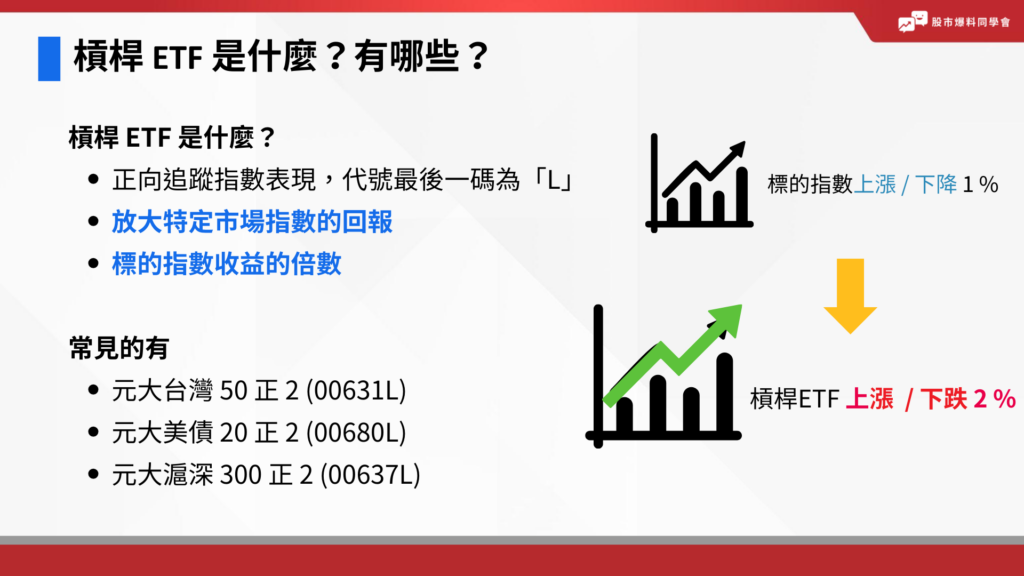

槓桿ETF推薦介紹

槓桿型 ETF 代號最後一碼為「L」,是一種較為複雜的金融工具,運用衍生性金融商品,如期貨、選擇權等,讓投資人能放大投資標的日內或短期的表現。

槓桿型 ETF 為每日追蹤標的指數收益正向倍,以 2 倍槓桿 ETF 為例,若追蹤的指數上漲 1 %,ETF 將上漲約 2 %。

反之,在市場波動時,槓桿也可能使投資人承受更大的損失,因此較適合理解槓桿原理,並願意承擔短期內可能的重大損失的投資人使用。

槓桿型 ETF 可以區分成國內及國外;指數型、產業型、個股型等等。

根據股市爆料同學會,截至 2024 年 8 月 22 日,資產規模前五大的槓桿型 ETF 依序為:元大台灣 50 正 2 (00631L)、元大美債 20 正 2 (00680L)、元大滬深 300 正 2 (00637L)、國泰 20 年美債正 2 (00688L)、富邦臺灣加權正 2 (00675L)。

| 股票代號 | ETF名稱 | 上市日期 | 標的指數 | 資產規模 (億元) | 年初至今平均成交值 (百萬元) | 年初至今平均成交量 (股) | 受益人數 (人) | 年初至今績效 (%) | 發行公司 |

|---|---|---|---|---|---|---|---|---|---|

| 00631L | 元大台灣50正2 | 2014.10.31 | 台灣50指數 | 406 | 902.335 | 4,320,388 | 37,080 | 52.35 | 元大投信 |

| 00680L | 元大美債20正2 | 2017.01.17 | ICE美國政府20+年期債券2倍槓桿指數 | 386 | 526.713 | 58,731,772 | 48,778 | -2.12 | 元大投信 |

| 00637L | 元大滬深300正2 | 2015.05.18 | 滬深300日報酬正向兩倍槓桿指數 | 224 | 819.472 | 64,650,950 | 38,122 | 12.11 | 元大投信 |

| 00688L | 國泰20年美債正2 | 2017.04.13 | 彭博20年期(以上)美國公債單日正向2倍指數 | 160 | 272.103 | 30,484,765 | 22,674 | -1.43 | 國泰投信 |

| 00675L | 富邦臺灣加權正2 | 2016.10.05 | 臺灣證券交易所發行量加權股價報酬正向兩倍指數 | 141 | 242.527 | 2,850,731 | 20,951 | 50.58 | 富邦投信 |

指數型以追蹤美股三大指數最為熱門;產業型針對科技、礦業、生技較多;個股型針對大型股如特斯拉、蘋果、輝達等。以下為較熱門的 ETF:

- 那斯達克 100 指數:Invesco 那斯達克 100 指數 ETF (QQQ)、ProShares三倍做空那斯達克指數 ETF (SQQQ)

- 標普 500 指數:SPDR 標準普爾 500 指數 ETF (SPY)、SPXL 三倍做多標普 500 指數 ETF (SPXL)

- 道瓊工業指數:ProShares -二倍做多道瓊 30 指數 ETF (DDM)、ProShares 三倍做多道瓊 30 指數 ETF(UDOW)

- 個股型:特斯拉 Direxion 每日二倍做多 TSLA 主動型 ETF (TSLL)、輝達 Tradr NVDA 每日一點五倍放空主動型 ETF (NVDS)

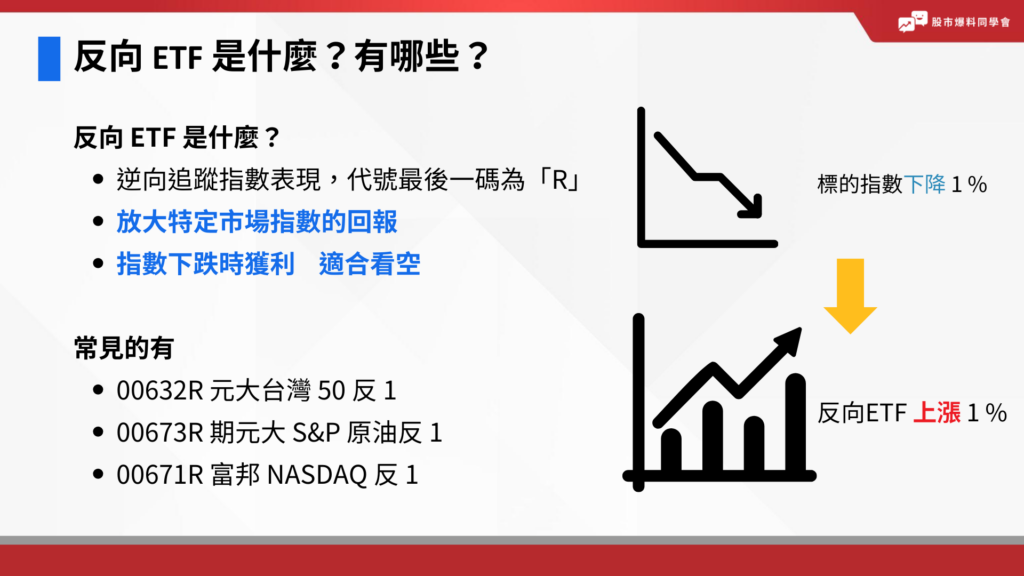

反向ETF推薦介紹

反向 ETF 代號最後一碼為「R」,和槓桿 ETF 有相似之處,都會放大特定市場指數的回報,差別在於反向 ETF 是逆向跟隨某指數的表現,當指數下跌時獲利,適合看空市場的投資者;槓桿 ETF 則是放大指數的漲跌幅度,追求高倍數回報。

前五大反向型 ETF,依 112 年度成交量大到小排序為:00632R 元大台灣 50 反 1、00673R 期元大 S&P 原油反 1、00671R 富邦 NASDAQ 反 1、00664R 國泰臺灣加權反 1、00669R 國泰美國道瓊反 1。

| 代號 | 股票名稱 | 追蹤指數 | 槓桿倍數 | 112 年度成交股數 (千萬) |

| 00632R | 元大台灣50反1 | 臺灣50指數 | -1 | 2858 |

| 00673R | 期元大S&P原油反1 | 標普高盛原油日報酬反向一倍ER指數 | -1 | 738 |

| 00671R | 富邦NASDAQ反1 | NASDAQ-100反向1倍指數 | -1 | 267 |

| 00664R | 國泰臺灣加權反1 | 臺灣證券交易所發行量加權股價日報酬反向一倍指數 | -1 | 156 |

| 00669R | 國泰美國道瓊反1 | 道瓊斯工業平均單日反向指數 | -1 | 144 |

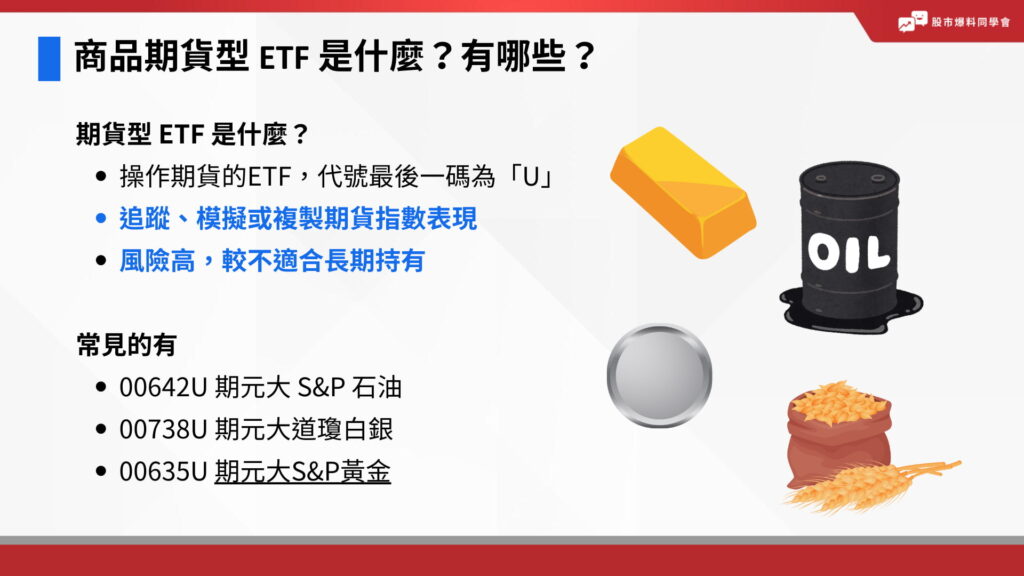

商品期貨型ETF推薦介紹

商品期貨型 ETF 代號最後一碼為「U」,就是操作期貨的ETF,追蹤、模擬或複製期貨指數表現。有分作商品型 ETF,追蹤黃金、白銀、原油等國外商品期貨指數的期貨 ETF;或是期貨型 ETF,例如美元指數期貨、VIX期貨等。

期貨型 ETF 以國外商品期貨指數為追蹤標的者,無漲跌幅度限制,也涉及更高的風險,適合對期貨市場有了解的投資者。

並且因為商品期貨本身的性質,基於期貨是有一定到期日的契約, 在操作過程中需要進行轉倉,產生轉倉成本,故期貨 ETF 較不適合長期持有。

商品期貨型 ETF 熱門的有 00642U 期元大 S&P 石油、00738U期元大道瓊白銀 等等。

💡 延伸閱讀> 台指近是什麼?台指期怎麼玩?台指期貨夜盤交易時間

同學會討論度最高的5檔ETF

同學會討論度最高的 5 檔 ETF 皆為美債 ETF 或槓桿 ETF, 依序為:國泰 20 年美債 (00687B)、期街口 S&P 布蘭特油正 2 (00715L)、元大美債 20 年(00679B)、元大美債 20 正 2 (00680L)、群益 ESG 投等債 20+ (00937B)。以上根據股市爆料同學會內部資料,截至 2024 年 9 月。

| 代號 | ETF名稱 | 點擊次數 |

|---|---|---|

| 00687B | 國泰20年美債 | 84,594 |

| 00715L | 期街口S&P布蘭特油正2 | 76,410 |

| 00679B | 元大美債 20 年 | 67,162 |

| 00680L | 元大美債20正2 | 46,875 |

| 00937B | 群益ESG投等債20+ | 46,872 |

受益人數最多的ETF推薦

根據集保結算所數據統計,今年截至 7 月以增加 264 萬受益人。增加人數最多的前五名,都是高股息ETF。

受益人數最多的前七名依序為:國泰永續高股息(00878)、元大高股息(0056)、群益台灣精選高息(00919)、元大台灣價值高息(00940)、復華台灣科技優息(00929)、元大台灣50(0050)、富邦台50(006208)。根據證交所資料,截至 2024 年 9 月。

| 代號 | ETF名稱 | 受益人數 (人) | 追蹤指數 | 年初至今績效 (%) |

|---|---|---|---|---|

| 00878 | 國泰永續高股息 | 1,442,435 | MSCI臺灣ESG永續高股息精選30指數 | 5.15 |

| 0056 | 元大高股息 | 1,146,445 | 臺灣高股息指數 | 2.88 |

| 00919 | 群益台灣精選高息 | 970,222 | 臺灣指數公司特選臺灣上市上櫃精選高息指數 | 6.89 |

| 00940 | 元大台灣價值高息 | 934,901 | 臺灣指數公司特選臺灣價值高息指數 | -1.13 |

| 00929 | 復華台灣科技優息 | 930,204 | 臺灣指數公司特選臺灣上市上櫃科技優息指數 | -0.37 |

| 0050 | 元大台灣50 | 744,821 | 富時臺灣證券交易所臺灣50指數 | 37.14 |

| 006208 | 富邦台50 | 498,220 | 富時臺灣證券交易所臺灣50指數 | 40.51 |

ETF 推薦常見問題

ETF有哪些種類?

ETF 指的是「指數股票型基金」。依照 ETF 投資標的、配息頻率、地區、性質,可以將其分成以下類別,例如:股票型ETF、債券型 ETF、槓桿型 ETF、反向型 ETF、商品期貨型 ETF。股票型又可以分作市值型 ETF 或高股息 ETF,台股 ETF、美股ETF。配息頻率有年配、半年配、季配、月月配等。

2024 ETF 新手推薦哪些?

ETF 新手推薦市值型 ETF,適合想長期累積被動收入的小資族或學生;高股息ETF適合想每個月領取穩定被動收入的人,但可能要注意波動;美股 ETF 相比台股 ETF 追蹤更多更大的巨頭公司,產業更為穩定全面。不推薦槓桿型 ETF、反向ETF、期貨型ETF。